本报记者 任世碧

2月1日,证监会就全面实行股票发行注册制涉及的《首次公开发行股票注册管理办法》等主要制度规则草案向社会公开征求意见。这标志着全面实行股票发行注册制改革正式扬帆起航。

对此,接受《证券日报》记者采访的招商基金研究部首席经济学家李湛表示,此次A股全面注册制政策落地,整体符合市场预期。短期对A股市场的影响是积极,给市场会带来更多的活力,但也会增加股票的供给,对资金产生一定的虹吸效应。从中长期来看,更加利好A股市场发展:一是注册制全面实施会优化A股上市公司质量,从而吸引更多的场外资金进场参与;二是当前国内多层次资本市场建设成效显著,资本市场规模较大,全面注册制带来的影响总体可控;三是监管部门也在积极引导养老金等中长期资金入市。因此,券商行业有望迎来新的发展机遇:一方面,全面注册制后券商的投行业务会增收增利;另一方面,全面注册制有望增加市场活跃度,带动成交金额增加,对于券商的经纪业务也是一大利好。

值得一提的是,2023年以来截至2月2日,券商板块持续活跃,其整体涨11.24%,跑赢上证指数(期间累计涨6.36%)。

券商行业景气度有望复苏

2022年,券商行业上市公司盈利表现不佳,业绩普遍下滑。同花顺数据显示,截至2月2日,已有22家证券公司披露了2022年全年业绩预告,19家公司业绩下降,占比86.36%。方正证券、东方财富、信达证券等3家证券公司预计2022年全年业绩预喜。与此同时,国海证券、国元证券、中信证券等3家证券公司也披露了2022年业绩快报,这3家证券公司2022年全年归母净利润均同比下降。

不过,尽管业绩表现不佳,机构仍看好行业未来表现,普遍认为券商行业业绩将很快迎来修复。

川财证券首席经济学家、研究所所长陈雳对记者表示,随着全市场注册制的实行,资本市场将能够更充分地发挥资源配置功能,全面注册制后上市效率将进一步提升,将有利于券商保荐和承销业务提升,券商行业业绩有望增长。

“在政策大力支持下,市场预期良好,券商行业景气度有望复苏。”国联证券行业策略分析师刘雨辰表示,我们通过复盘注册制相关的28个事件发现,在新闻发布的当日(早上发布)或次日(下午或晚上发布),券商板块相对沪深300涨幅均值0.77%,券商板块绝对涨幅1.08%,反映出市场的良好预期。随着A股市场明显回暖,预计2023年一季度券商板块业绩有望在低基数下实现较好增长。

对于券商行业未来发展方向,中金公司表示,全面注册制作为资本市场基础制度的重要变革,将推动A股市场进一步成熟有效,除了投行执业水平以外,也对于券商的投研、机构销售、风控水平等提出了更高水平的要求,参考科创板注册制试点以来的格局趋势,我们预计全面注册制或将进一步促进证券行业集中度的提升。

年内券商板块累计涨11.24%

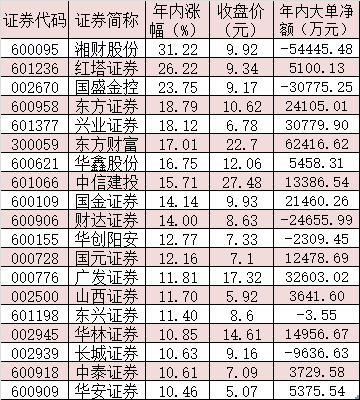

2023年以来截至2月2日,券商板块持续活跃,其整体涨11.24%,跑赢上证指数(期间累计涨6.36%)。其中,19只券商股期间累计涨幅超10%,湘财股份、红塔证券、国盛金控等3只券商股期间累计涨幅居前,分别达到31.22%、26.22%、23.75%。

表:年内累计涨幅超10%的券商股

制表:任世碧

与此同时,2023年以来多数券商股也获得市场大单资金的青睐。截至2月2日收盘,板块内有32只个股呈现大单资金净流入态势,占比近六成。其中,13只券商股期间累计大单资金净流入超1亿元,合计吸金28.67亿元,东方财富、广发证券、兴业证券、东方证券、国金证券等5只券商股期间均受到2亿元以上大单资金追捧。

对于券商板块的投资机会,中泰证券表示,当前继续看好券商板块,总量层面:经济复苏预期下市场偏好提升;政策层面:以全面注册制为起点,新制度建设周期逐步开启;估值层面:当前券商板块1.3倍估值,处于近10年13%低分位,证券板块将迎来估值修复。

光大证券重点推荐:1.长期来看受益于资本市场扩容带来的财富效应,推荐赛道独特的互联网财富管理龙头及受益于基金子公司快速发展的券商;2.券商板块中综合实力突出、投行市场份额逐步提升的券商龙头。

(编辑 乔川川 策划 赵子强)

首日涨幅顶格 包销券商浮盈 今年首只券商股上市2023-02-02 06:03

首日涨幅顶格 包销券商浮盈 今年首只券商股上市2023-02-02 06:03

21家券商二月“金股”出炉!这些投资赛道被重点看好2023-01-31 21:23

21家券商二月“金股”出炉!这些投资赛道被重点看好2023-01-31 21:23

| 23:41 | 洞察半年报新动能|透过5G看见“未... |

| 23:41 | 牧原股份:推进智能化创新 提升养... |

| 23:41 | 丸美股份渠道转型成效显著 进一步... |

| 23:41 | 上半年优质新项目持续落地 旭升集... |

| 23:41 | 巨一科技:以技术创新支撑产品竞争... |

| 23:41 | 多家快递公司 8月份业务量、收入均... |

| 23:41 | 券商完善网络安全事件应对机制 加... |

| 23:41 | 年内信托公司参与企业ABS发行规模... |

| 23:41 | 壮大买方机构力量 价值投资正当时|... |

| 23:41 | A股五大上市险企前8个月保费收入齐... |

| 23:41 | 公司零距离·新经济 新动能|探寻联... |

| 23:41 | 上市公司路演新声|直击医药生物行... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注