本报记者 苏向杲 见习记者 方凌晨

6月28日,中国信托业协会发布了“2023年1季度末信托公司主要业务数据”(下称“数据”)。

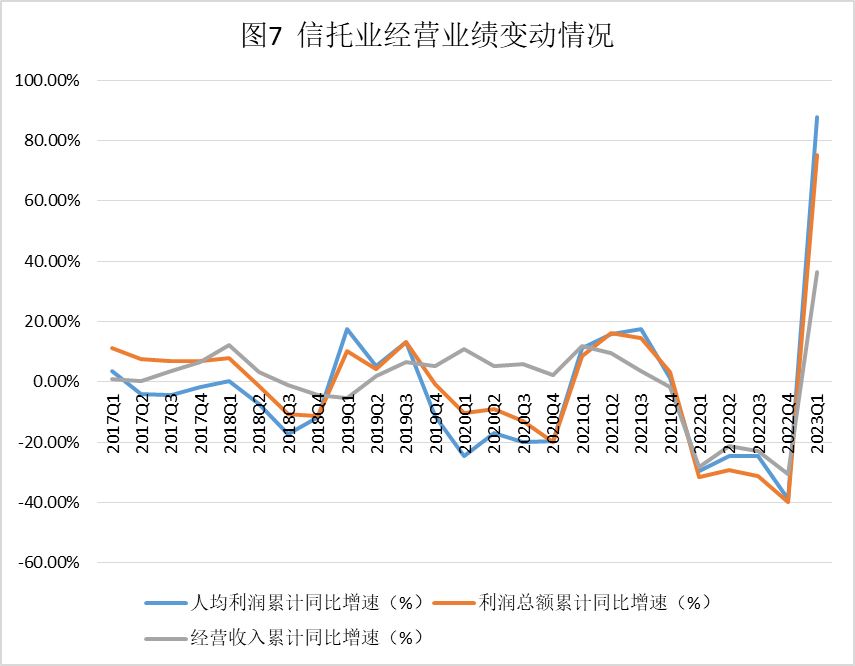

数据显示,一季度,信托业累计实现经营收入279.81亿元,同比增长36.39%;实现利润总额217.01亿元,同比增长75.23%,营收与利润双双显著增长。

经营业绩恢复增长

一季度,信托公司经营收入、利润总额与人均利润在2022年同期低基数的基础上迎来了显著增长。

一季度,行业累计实现经营收入279.81亿元,基本回到2021年前的水平,同比上升74.65亿元,增幅36.39%;实现利润总额217.01亿元,同比上升93.16亿元,增幅75.23%;人均利润80.17万元,同比上升37.45万元,增幅87.67%。

数据来源:根据中国信托业协会公开数据整理

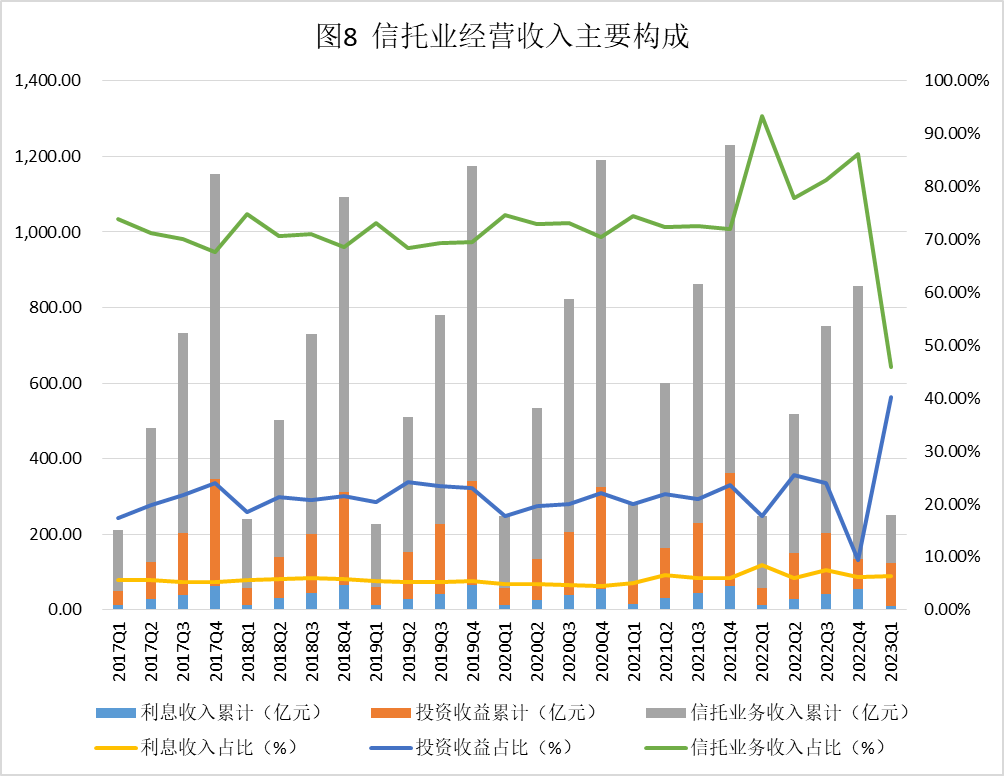

中国信托业协会特约研究员简永军表示,在看到一季度经营数据良好开局的同时,也要看到一季度经营数据的改善主要受益于投资收益贡献,信托业务收入反之较去年同期有较大幅下降。

数据显示,一季度,行业实现信托业务收入128.23亿元,同比下降33.10%;实现利息收入10.80亿元,同比下降21.45%。而受益于一季度资本市场回暖,股市和债市均上涨,行业实现投资收益112.63亿元,同比大幅增长159.38%。

引人注意的是,2022年以来,信托公司的经营业绩波动性显著加大。

对此,简永军认为主要有两方面原因:一方面,实行新的会计准则后,信托公司的投资收益与资本市场波动相关性很高,投资收益受资本市场影响较大,投资于金融机构的股权投资收益也受到一定影响,部分固有资产的公允价值变动损益波动加大,预计投资收益会持续对经营业绩波动产生影响;另一方面,信托业务收入出现下降,主要是由于信托业务结构的调整,信托报酬率相对更高的融资类信托规模持续下降,虽然投资类信托、服务信托规模持续提升,但这类业务的年化平均报酬率水平不高,导致行业整体报酬率水平下降。

数据来源:根据中国信托业协会公开数据整理

简永军表示,2022年以来的信托业务收入占比波动率也在提升,2022年4个季度的信托业务收入占比分别是93.43%、77.78%、81.32%、86.16%,而今年一季度末信托业务收入占比为45.83%。因此,信托业需要加大转型力度,尽快做大以管理费为主要信托报酬的信托业务规模,形成长期稳定且可持续的信托业务收入来源,熨平自身经营业绩的波动。

单一资金信托规模下降

从资产规模看,一季度信托资产规模延续2022年以来稳中有升的发展态势。

截至2023年一季度末,信托资产规模余额为21.22万亿元,同比增加1.06万亿元,增幅为5.23%。与2017年末的历史峰值相比,行业管理的信托资产规模下降幅度收窄至19.16%。

从信托资产来源结构看,2023年一季度,行业集合资金信托与管理财产信托规模和占比同比有所提升,而单一资金信托规模和占比持续下降。

其中,集合资金信托自2021年二季度以来连续实现同比正增长,2023年一季度末规模为11.20万亿元,同比增长0.63万亿元,增幅5.97%。

管理财产信托规模自2019年底开始重新进入持续增长通道,2023年一季度末规模为5.94万亿元,同比增加0.54万亿元,增幅9.92%。

单一资金信托规模在2017年末达到峰值以后,在政策压降通道业务等引导下,规模和占比持续下降,2023年一季度末规模为4.07万亿元,同比下降0.11万亿元,降幅2.68%。

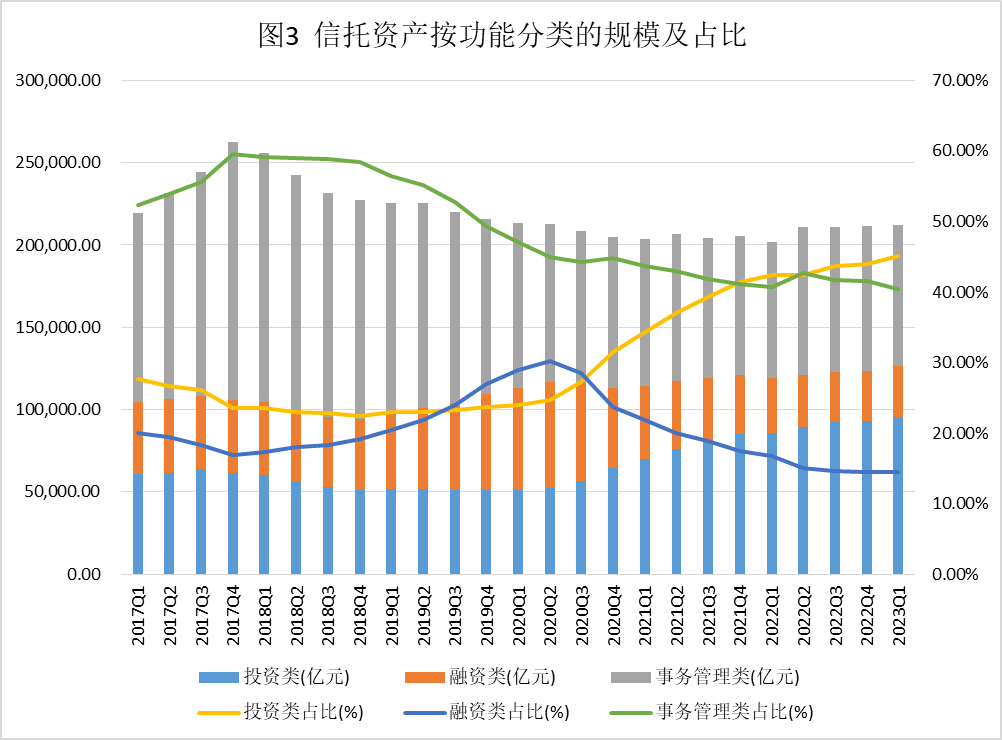

从信托资产功能结构看,投资类信托业务发展明显加快。详见下图:

数据来源:根据中国信托业协会公开数据整理

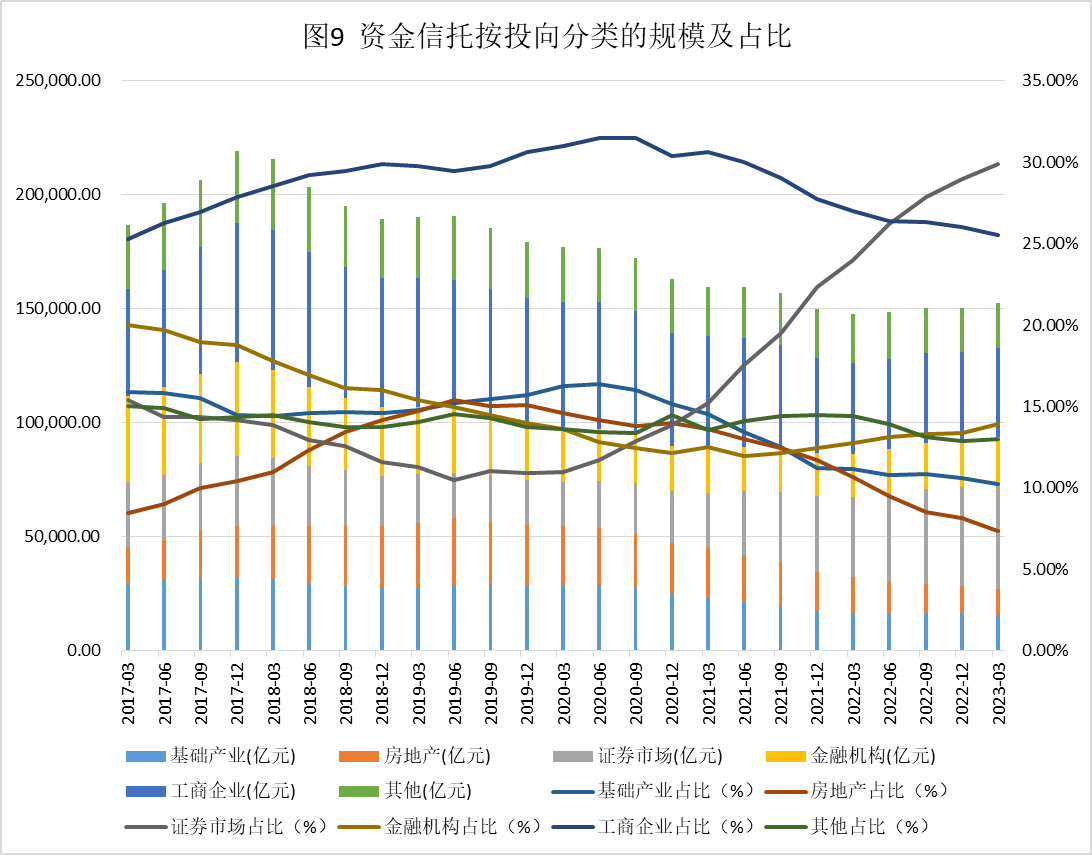

传统信托业务受到较大挑战

数据显示,截至2023年一季度末,资金信托规模为15.27万亿元,同比上升3.52%。其中,投向证券市场、金融机构的规模持续提升。截至2023年一季度末,投向证券市场的资金信托规模为4.57万亿元,同比增长1.03万亿元,增幅29.06%,信托资金配置向标准化资产转移的趋势进一步凸显;投向金融机构的资金信托规模为2.13万亿元,同比增长0.25万亿元,增幅13.02%。

不过,传统信托业务受到较大挑战,投向工商企业、基础产业、房地产领域的规模和占比进一步下降。

数据显示,截至2023年一季度末,一是投向工商企业的资金信托规模在为3.9万亿元,同比下降0.09万亿元,降幅2.22%;二是投向基础产业的资金信托规模为1.56万亿元,同比下降0.08万亿元,降幅5.03%;三是投向房地产的资金信托规模为1.13万亿元,同比下降0.44万亿元,降幅28.21%;此外,投向其他的资金信托规模为1.99万亿元,同比下降0.14万亿元,降幅6.64%。

数据来源:根据中国信托业协会公开数据整理

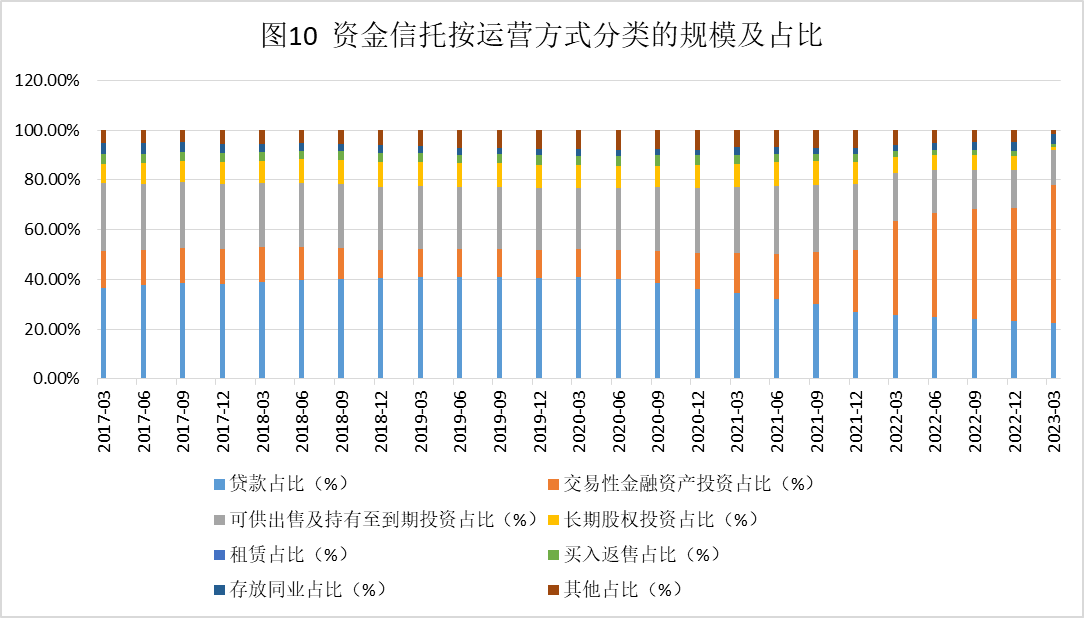

此外,资金信托运用方式以投资为主,贷款规模和占比持续下降。受证券市场信托规模持续增长的影响,截至2023年一季度末,资金信托中交易性金融资产投资的规模为8.52万亿元,同比大幅增长2.95万亿元,增幅52.94%;而资金信托中的贷款规模为3.41万亿元,同比下降0.40万亿元,降幅10.46%。

数据来源:根据中国信托业协会公开数据整理

(编辑 孙倩)

| 23:41 | 洞察半年报新动能|透过5G看见“未... |

| 23:41 | 牧原股份:推进智能化创新 提升养... |

| 23:41 | 丸美股份渠道转型成效显著 进一步... |

| 23:41 | 上半年优质新项目持续落地 旭升集... |

| 23:41 | 巨一科技:以技术创新支撑产品竞争... |

| 23:41 | 多家快递公司 8月份业务量、收入均... |

| 23:41 | 券商完善网络安全事件应对机制 加... |

| 23:41 | 年内信托公司参与企业ABS发行规模... |

| 23:41 | 壮大买方机构力量 价值投资正当时|... |

| 23:41 | A股五大上市险企前8个月保费收入齐... |

| 23:41 | 公司零距离·新经济 新动能|探寻联... |

| 23:41 | 上市公司路演新声|直击医药生物行... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注