本报记者 张颖

9月7日,A股三大指数全线回落,跌幅均超1%,创业板指跌逾2%,北向资金净卖出超70亿元。业内人士普遍认为,市场低位特征明显,A股中长期系统性与结构性行情值得期待。

创业板指跌逾2%

周四(9月7日),A股三大股指震荡下行,全线飘绿。截至收盘,上证指数跌1.13%报3122.35点,深成指跌1.84%报10321.44点,创业板指跌2.11%报2056.98点;两市合计成交7668.35亿元,北向资金净卖出70.72亿元。总体上看,两市个股跌多涨少,超4500只个股下跌,上涨个股不到500只。其中,涨停个股达23只,跌停个股达4只。

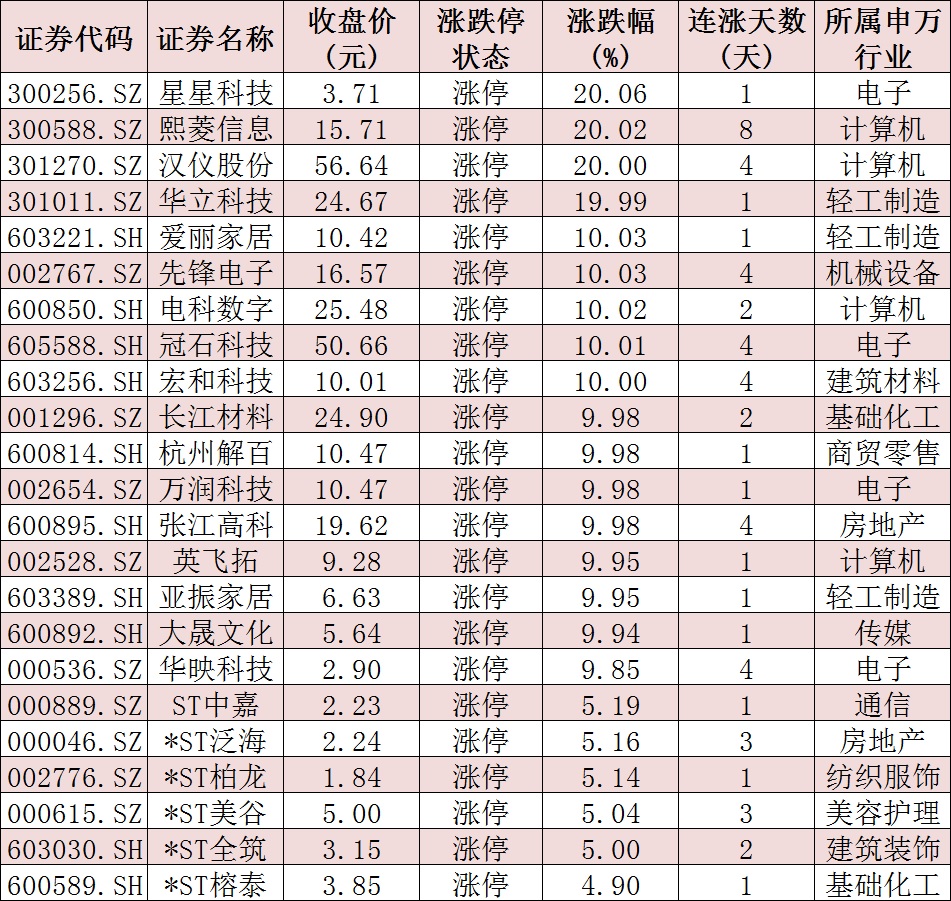

表:今日收盘涨停个股情况:

制表:张颖

“市场低位特征明显,政策组合拳有望形成合力。”前海开源基金首席经济学家杨德龙告诉记者,“资本市场的改革对于A股市场的长期发展是有利的,不能只着眼于短期市场的波动,要从中长期去看,市场的价值投资标的有望获得更好的表现。业绩优良的好公司或将会以时间换空间获得更好的投资回报。所以在当下市场已经有了低位特征,大家要对好公司、好基金保持信心,耐心等待市场下一波行情的到来。”

对于近日的市场走势,融智投资基金经理胡泊告诉《证券日报》记者,经济政策层面,无论是活跃资本市场还是促进房地产市场平稳健康发展,相关的措施连续不断,呵护经济态度非常明确。但当前整体市场上的流动性仍然有所不足,仍处于存量资金博弈的状态,所以,市场表现会有所反复,呈现出涨跌交织的走势。后市,市场下跌空间相对有限,底部区间震荡会是接下来市场的主旋律。策略上,看好具备低估值、高分红特性的相关板块。

鸿涵投资投资总监陈宇在接受《证券日报》记者采访时也表示,当下仍是存量特征,市场风险偏好中性偏高,但又缺乏持续上行的必要动能。市场仍处于酝酿多空平衡的阶段,在政策消息面持续放出利好以及PMI环比数据偏向修复基础上,市场没有大幅向下的基础。从大级别上看,震荡上行行情已经开启,注意逢低买入。

君茂资本创始合伙人潘亚军向记者表示,近期针对地产的扶持政策接连出台,提振股市的政策也连续推出。如果国内地产行业的形势得到稳定,将有利于A股和港股市场的稳定和上涨。美国的失业率最近开始攀升,欧洲经济也有萎靡的迹象,如果美国的加息政策走向终结,这对中国的金融政策和外汇形势也会有很大的助力。总体上,宏观形势有朝着积极方向发展的趋势和可能,微观上其实一直不乏优质企业逆势奋斗和默默成长。

明泽投资基金经理郗朋认为,随着美联储加息周期将结束,美元将趋势走软,当美元走软时,通常资金将会流入新兴市场,利于全球经济的复苏,依然看好A股后市的表现。

煤炭行业逆市上涨

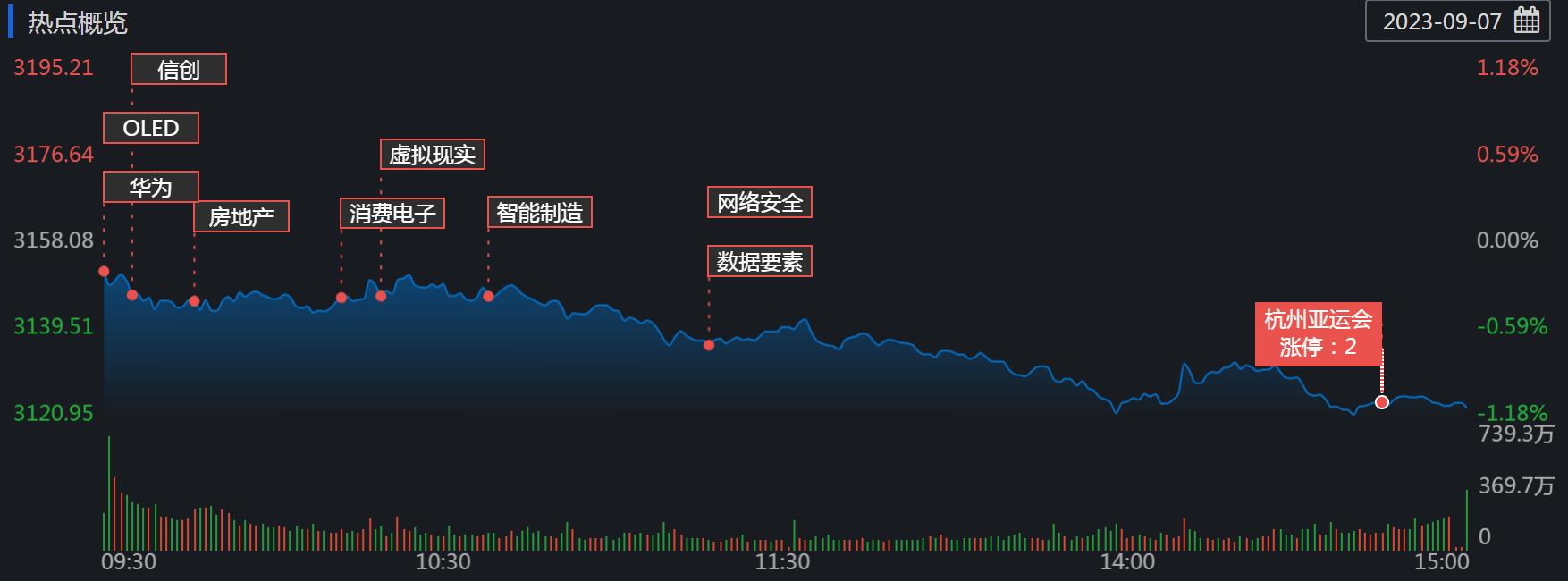

9月7日,在市场震荡回落中,热点继续轮动。从申万一级行业看,今日仅有煤炭行业实现上涨,涨幅达0.02%。另外,电力设备、电子、美容护理等行业跌幅均超2%。

具体热点看,今日酒店及餐饮板块逆市领涨,君亭酒店、西安饮食涨超3%;教育板块冲高回落,国脉科技、东方时尚涨超5%;电子竞技开盘冲高后震荡下行,华立科技20CM涨停;另有景点及旅游、华为鲲鹏、跨境支付板块上涨。下跌方面国家大基金持股板块领跌,光刻胶、BC电池、半导体及元件等近期活跃板块跌幅居前。

谈到市场热点的变化,金百临咨询分析师秦洪向《证券日报》记者说,周四A股市场出现了节节走低的态势。其中,周三大涨的光刻胶为代表的半导体股急挫,从而驱动着科创50指数下跌3.72%,为近期所罕见,由此折射出短线资金较为猛烈的套现抛压。不过,急跌过后,活跃资本市场的基调将再次提振市场参与者对未来新积极措施的预期。

对于后市的投资策略,方正证券表示,稳增长的政策“组合拳”接连推出,促转型的政策“组合拳”也将有望推出,增长与转型在未来的经济发展中皆不可或缺,A股中长期系统性与结构性行情值得期待。政策吹响了投资的“集结号”,把握难得的底部投资机会,为中长线投资布局正当时。操作上,轻指数、重个股,逢低关注券商、有色、军工、TMT底部股、智能制造、新能源汽车、次新股及高β的底部中小盘股,继续回避外资重仓股及高位破位股。

(编辑 孙倩)

机构热议A股市场9月份走势 大多数预计将震荡回升2023-08-31 19:38

机构热议A股市场9月份走势 大多数预计将震荡回升2023-08-31 19:38

| 12:06 | 9月份LPR保持不变 年内仍有降准降... |

| 12:06 | 发布股权激励锚定长期成长 洽洽食... |

| 10:34 | 2050场投资者活动举办 上市公司搭... |

| 00:05 | 名酒效应逐渐凸显 古井贡酒全国化... |

| 00:05 | 中国家电出口连续18个月同比正增长... |

| 00:05 | 走进奥迪威:探寻国产传感器企业突... |

| 00:05 | 德赛西威定增扩产 全力加码智能驾... |

| 00:05 | 固态电池产业化提速 多家产业链公... |

| 00:05 | 顺丰控股不断提升经营韧性 同步做... |

| 00:05 | 长江电力业绩与股价齐升 进一步扩... |

| 00:05 | “两船”重组预案出炉 交易金额超... |

| 00:05 | 九州通大力推进“三新两化”战略 ... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注