本报记者 张颖

3月10日,A股市场震荡回落。本周,三大股指全线下跌,累计周跌幅均超2%。值得关注的是,本周,北向资金净卖出超105亿元。业内人士普遍认为,短期的调整不改市场的中期趋势,震荡向好的大格局并未改变。

超4100只个股出现下跌

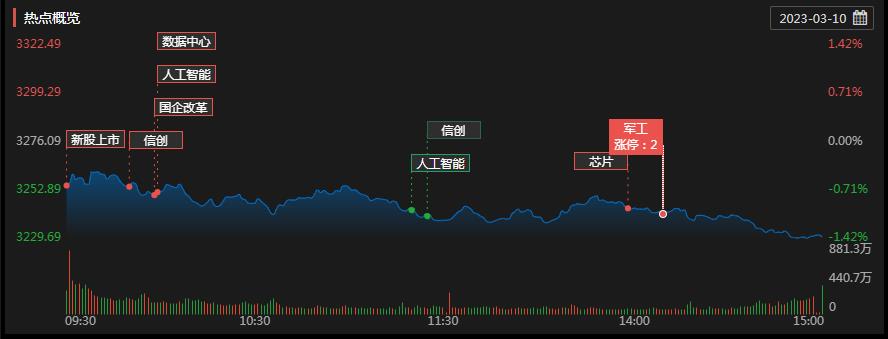

周五(3月10日),A股三大指数震荡下行。截至收盘,上证指数跌1.4%报3230.07点,深证成指跌1.19%报11442.54点,创业板指跌0.1%报2370.36点;两市合计成交金额达8096亿元,北向资金净卖出52.96亿元。总体上看,两市个股跌多涨少,超4100只个股出现下跌。

回顾本周三大指数的走势,上证指数期间累计跌2.95%,深证成指期间累计跌3.45%,创业板指期间累计跌2.15%。本周,北向资金净流出金额达105.98亿元。

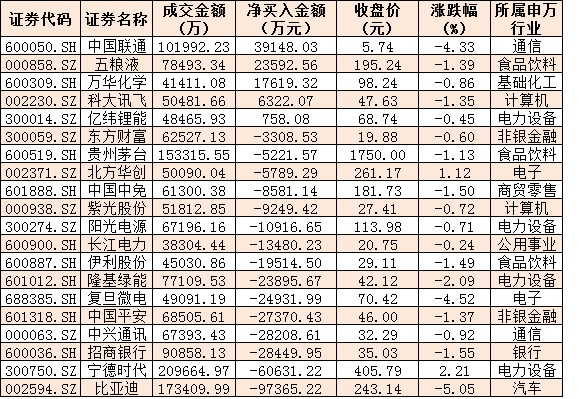

表:今日沪、深股通前十大成交活跃股交易情况:

制表:张颖

对于本周的市场走势,融智投资基金经理夏风光告诉《证券日报》记者,本周的调整源于海内外风险资产的共振,美联储鹰派重新抬头,市场开始押注两周以后的加息,增加到50个基点。流动性再度收紧,美股银行股出现闪崩,避险情绪抬头,也影响到港股和A股的走势。近年来,中美制造业周期明显错位,货币政策也大相径庭,2月份国内的PMI数据表现亮眼,宏观经济从谷底上行的趋势已经出来。两会后各项政策的推进力度预期也会加快,A股的宏观环境显然优于美股。部分的宽基指数如创业板指,沪深300等春节后累计调整幅度不小,甚至有的已经回到去年10月份的低位,配置性价比已经凸显。以成长股为主导的结构性行情将会成为方向。数字经济、科创、半导体、先进制造等行业值得深入研究。

方信财富投资基金经理郝心明在接受《证券日报》记者时也表示,近期市场走势偏弱的原因,首先,外围流动性收紧超预期,北向资金连续流出,港股同步走弱;第二,经济复苏从强预期到弱现实的体现,对于持股信心造成压力,高抛低吸的波段操作成为市场普遍认知;第三,从去年底到年初的反弹积累了不小的盈利空间,基于对流动性和经济基本面的担忧,高位兑现的存量博弈思维导致指数调整。目前看,短线可能还会继续下探。从长周期看,可以关注消费和医疗,短线机会是数字经济板块。

龙赢富泽资产总经理童第轶认为,目前,市场本身所处的位置,存在技术性调整的需求。但是,震荡向好的大格局并未改变,调整到达一定幅度、压力释放之后,仍然值得布局。

汽车行业跌幅居首达3.49%

3月10日,在市场震荡回调中,热点继续轮动。从申万一级行业看,今日没有上涨的行业。医药生物、计算机、电力设备和农林牧渔等行业跌幅较小,均在1%以内。另外,汽车行业跌幅居首,达3.49%。

谈到市场热点的变化,金百临咨询分析师秦洪向《证券日报》记者说,周五,A股市场在急跌过程中仍然有着较多的亮点,一是,指数出现较为明显的分化。如上证50指数、沪深300指数的跌幅逾1.3%,但创业板指、科创50指数则分别下跌0.1%、0.48%,这说明北上资金较为集中的传统行业蓝筹股的压力较大一些,而本土资金较为偏爱的科技股、新兴产业股的卖压较为缓和一些。二是,个股的涨跌幅也说明市场抛压主要来源于传统行业的权重股、指标股,对于多数个股,抛压并不重。如上证综指虽然跌幅在1.4%,但沪深两市跌幅逾5%的个股只有106家;跌幅逾3%的个股为530家,如此的数据说明了部分指数的跌幅虽然较大,在日K线图有破位下行的趋势,市场的恐慌氛围并不重。与此同时,近日,存量资金较为偏好的芯片股、医疗股的走势更是相对较强,医药行业主要ETF大多出现了逆市飘红的态势,这侧面说明,市场压力主要来源于外围以及北上资金的抛盘,而本土各路资金的持股心态相对稳定一些,在下跌过程中,有较强的承接力量。由此,不排除下周A股市场震荡回稳的可能性。

对于后市的投资策略,渤海证券分析认为,市场本周呈现一定盘整过程。未来市场将迎来经济数据的验证,继续强调基本面对中期行情的支撑,短期的调整不改市场的中期趋势,为投资者的进一步加仓提供机会。行业配置方面,可重点关注,重点项目建设和地产“保交楼”持续推进下的工程机械和“地产链”(家用电器);消费端,餐饮消费和医药保健行业的投资机会;主题性机会,可重点关注央企国企的估值重估机会。此外,还可关注低基数叠加行情回暖下的券商板块。

(编辑 乔川川)

三大股指震荡整理,通信行业领涨达2.5%,机构:维持震荡蓄势态势2023-03-08 19:44

三大股指震荡整理,通信行业领涨达2.5%,机构:维持震荡蓄势态势2023-03-08 19:44

三大股指震荡回落,石油石化行业逆市飘红,机构:向上的趋势并未...2023-03-07 20:16

三大股指震荡回落,石油石化行业逆市飘红,机构:向上的趋势并未...2023-03-07 20:16

三大股指震荡分化 低位赛道股受关注 机构:A股延续结构性行情2023-03-06 19:25

三大股指震荡分化 低位赛道股受关注 机构:A股延续结构性行情2023-03-06 19:25

| 12:09 | 东方略针对HPV-16/18相关肛门癌前... |

| 12:08 | 首只中证A500ETF成立 嘉实基金自购... |

| 12:06 | 由何氏眼科主办的2024年国际基因组... |

| 12:05 | 国台酒业与多家旅行社签约战略合作... |

| 11:56 | 世界制造业大会凸显产业新动能 机... |

| 11:55 | 加码高端数控车床领域 浙海德曼“... |

| 11:55 | 莱茵生物合成生物车间正式投产 新... |

| 09:16 | 亚信科技、阿里云携联盟之力 助力... |

| 09:13 | “国台酒元宇宙奇幻之旅”体验项目... |

| 09:09 | 青岛证监局赴胶州市开展走访工作 |

| 08:59 | 新疆上市公司协会召开第五届会员代... |

| 08:51 | 从用户需求出发 极氪7X正式上市打... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注