今年,在投资者的目光都被A股吸引时,人民币汇率也在持续发力。

中国外汇交易中心的数据显示,截至10月12日9点15分,人民币对美元汇率中间价报6.7126,较前一交易日调升670个基点,中间价升值至2019年4月23日以来最高,升幅创2005年7月22日以来最大。

同时,在岸人民币兑美元即期汇率17点30分收盘价报6.7480,离岸人民币报6.7464。

中信证券固定收益首席分析师明明在接受“金融1号院”采访时表示,在岸人民币汇率大幅走强,从原因上来看,9月底美元指数涨势暂歇转为下行,人民币汇率升值压力有所增加,离岸人民币率先反应,而在岸汇率方面由于适逢国内假期因素,由此出现节后大幅补涨。

在明明看来,人民币汇率的变动或影响我国对外贸易情况,从升值的角度来看,人民币汇率的走强在一定程度上有利于进口端,而对于出口端而言或形成一定的抑制。汇率对于出口端的影响短期或难以验证,但人民币走强对于我国外贸形势的影响仍是值得关注的一点。另一个影响在于,当前我国处于强汇率加高利差的政策组合当中,在这样的组合下境外资本持续流入,但在资本流入加大的同时,也存在加剧国内资本泡沫压力的可能。

民生银行首席研究员温彬在接受“金融1号院”采访时表示,近期人民币兑美元升值比较强劲,主要由于中国经济基本面相对强劲,国际收支状况比较好,国际投资者看好中国资本市场以及货币政策空间比较大。所以,这些因素都是短期内继续支撑人民币保持强势,中长期来看,人民币兑美元将保持合理均衡的双向波动,人民币的弹性也将会进一步提高。

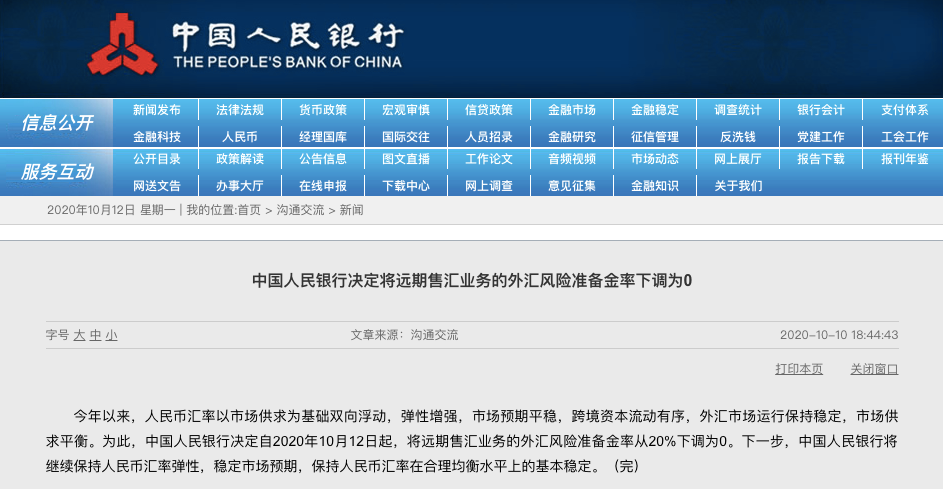

另外,中国人民银行决定自2020年10月12日起,将远期售汇业务的外汇风险准备金率从20%下调为0。

历史上看,外汇风险准备金率已经经历过3次调整。

外汇风险准备金制度首创于2015年10月,核心是银行在向客户进行远期售汇时需要向央行缴纳一笔准备金,其本质是通过增加银行在远期售汇时的交易成本,降低社会对外汇的需求,从而抑制人民币汇率的贬值预期。

在2017年8月及9月初,人民币快速升值。为抑制人民币过度波动,2017年9月8日,人民银行将外汇风险准备金率从20%下调至0。此后人民币兑美元一度快速贬值,外汇风险准备金率的调整再次发挥了短期内平抑人民币汇率波动的作用。

随后,2018年随着国内经济下行压力的再次加大和外部贸易摩擦风险的加剧,人民币汇率再次出现快速贬值,在岸人民币即期汇率一度从5月的6.3附近一路贬值至8月的6.9附近,央行再次出手,于8月3日宣布自8月6日开始将外汇风险准备金率调整为20%。此后人民币汇率快速贬值的趋势戛然而止,并一度小幅升值。

民生银行首席研究员温彬在接受“金融1号院”采访时表示,外汇风险准备金率属于逆周期调节工具,通过调整,影响人民币远期价格,引导人民币即期汇率走势,防止人民币过度升值或贬值,实现人民币兑美元汇率在合理均衡水平下的双向波动。

“此次央行下调远期售汇业务风险准备金率或也从侧面表明央行并不追求趋势升值,人民币汇率合理均衡仍然是主要目标。”明明在接受“金融1号院”采访时表示,上一次央行针对远期售汇业务外汇风险准备金率的调整是在两年前,2018年8月3日央行发布公告决定自2018年8月6日起,将远期售汇业务的外汇风险准备金率从0调整为20%,彼时人民币汇率正处于快速的贬值趋势当中。从央行的行动来看,结合两次相反调整以及人民币走势情况,远期售汇业务外汇风险准备金率的调整或存在一定的释放稳汇率信号的作用。

对此,中信期货研究员刘宾表示,央行通常在人民币贬值预期过强、贬值过快的时候上调远期售汇业务的外汇风险准备金率,而在人民币升值预期过强、升值过快的时候下调该指标。在央行出手下降外汇风险准备金的背景下,短期人民币升值预期有望有所降温。

华西证券认为,相比于其对汇率波动的实质性影响,央行所释放出来的信号意义更加重要。领先海外的疫情防控及有节制的货币宽松决定了人民币相对于其他主要货币升值的趋势,单靠外汇风险准备金率的下调或难以扭转这一大的趋势。但其中所传达出来的央行不希望人民币升值过快的想法是较为明确的,这可能是与市场此前的判断有所出入。目前,央行仅仅动用了外汇风险准备金率这一个工具,未来不排除启用逆周期调节因子的可能性。同时,央行对汇率的态度也减少了对货币政策的约束,货币政策未来边际宽松的可能性正在上升。

东北证券分析师沈新凤认为,按照历史经验,调整外汇风险准备金率的信号意义更大,通常央行随后会有更多调控汇率相关的表态或操作。短期内人民币升值趋势可能得到遏制,至少升值速度会放缓。但中长期来看,由于中国疫情控制得当、经济复苏相对于海外更值得期待,人民币升值的基本面仍然存在。

江海证券则表示,虽然外汇风险准备金率调整短期内对平抑汇率升值压力有一定帮助,但并不足以扭转汇率升值的趋势。中长期来看,美元趋势走弱,人民币震荡走强仍是大概率事件。在这样的背景下,一方面人民币资产的吸引力仍将持续偏强,有利于外资持续流入人民币资产,债市将受益于海外配置资金的趋势性流入;另一方面,汇率持续升值事实上解除了货币政策宽松的外部约束,在国内经济下行压力加大或者流动性出现明显缺口的阶段,央行采取货币宽松政策的可能性也在上升。

对于后续人民币的走势而言,明明向“金融1号院”表示,人民币汇率短期内或仍有进一步升值的可能,但与此同时仍应防范汇率回调的风险。结合近几年人民币汇率历史情况,6.6的汇率水平对应2017年人民币升值的起点和2018年美国宣布针对2000亿美元中国进口商品征收10%关税的位置,人民币汇率短期内或仍有进一步升值的可能。但与此同时,随着央行出手释放稳汇率信号,10月份进入美国总统大选辩论月,人民币汇率回调的风险仍应加以防范,人民币汇率或位于6.6-6.9的宽幅区间内波动。

央行副行长范一飞:金融科技认证中心要做好“守门员”2020-10-12 19:59

央行副行长范一飞:金融科技认证中心要做好“守门员”2020-10-12 19:59

人民币连番大涨 央行今起下调外汇风险准备金率2020-10-12 06:35

人民币连番大涨 央行今起下调外汇风险准备金率2020-10-12 06:35

1.16亿元!央行对支付机构商银信开出最大罚单2020-10-12 06:34

1.16亿元!央行对支付机构商银信开出最大罚单2020-10-12 06:34

远期售汇业务外汇风险准备金率下调为0:弹性增强 人民币汇率将趋...2020-10-12 06:26

远期售汇业务外汇风险准备金率下调为0:弹性增强 人民币汇率将趋...2020-10-12 06:26

央行今起将远期售汇风险准备金率降至02020-10-12 00:00

央行今起将远期售汇风险准备金率降至02020-10-12 00:00

| 23:41 | 洞察半年报新动能|透过5G看见“未... |

| 23:41 | 牧原股份:推进智能化创新 提升养... |

| 23:41 | 丸美股份渠道转型成效显著 进一步... |

| 23:41 | 上半年优质新项目持续落地 旭升集... |

| 23:41 | 巨一科技:以技术创新支撑产品竞争... |

| 23:41 | 多家快递公司 8月份业务量、收入均... |

| 23:41 | 券商完善网络安全事件应对机制 加... |

| 23:41 | 年内信托公司参与企业ABS发行规模... |

| 23:41 | 壮大买方机构力量 价值投资正当时|... |

| 23:41 | A股五大上市险企前8个月保费收入齐... |

| 23:41 | 公司零距离·新经济 新动能|探寻联... |

| 23:41 | 上市公司路演新声|直击医药生物行... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注