本报记者 李文 周尚伃

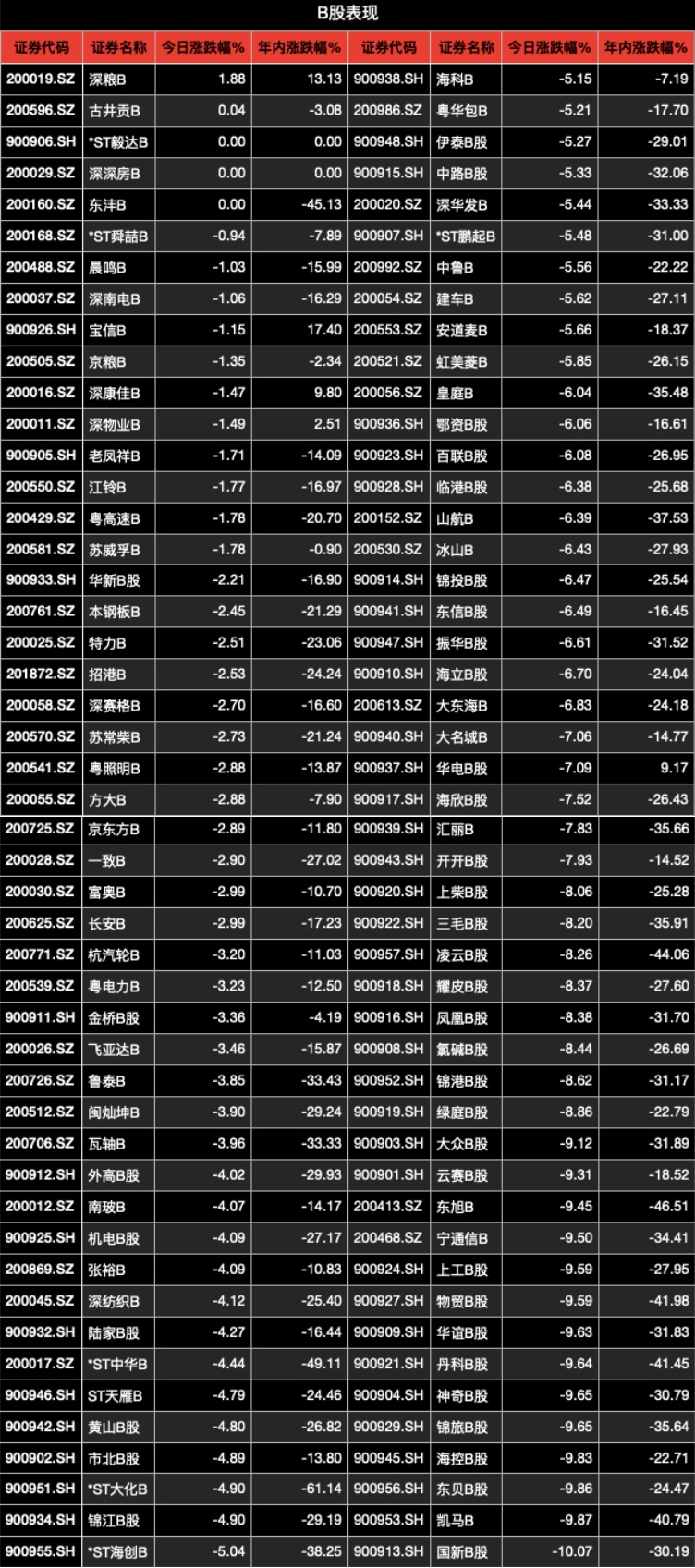

今日,B股指数盘中最大跌幅7.1%,截至收盘,B股指数报收202.25点,下跌5.1%。两市96只B股中,仅有深粮B、古井贡B上涨,为1.88%、0.04%,3只个股股价无变动,其余91只B股今日全部下跌。

制图:周尚伃

B股的正式名称是人民币特种股票。它是以人民币标明面值,以外币认购和买卖,在中国境内(上海、深圳)证券交易所上市交易的外资股。B股公司的注册地和上市地都在境内。投资者如需买卖深、沪证券交易所B股,应事先开立B股账户。同时,B股不是实物股票,依靠无纸化电子记帐,实行“T+3”交割制度,有涨跌幅(10%)限制,参与投资者为香港、澳门、台湾地区居民和外国人,持有合法外汇存款的大陆居民也可投资。

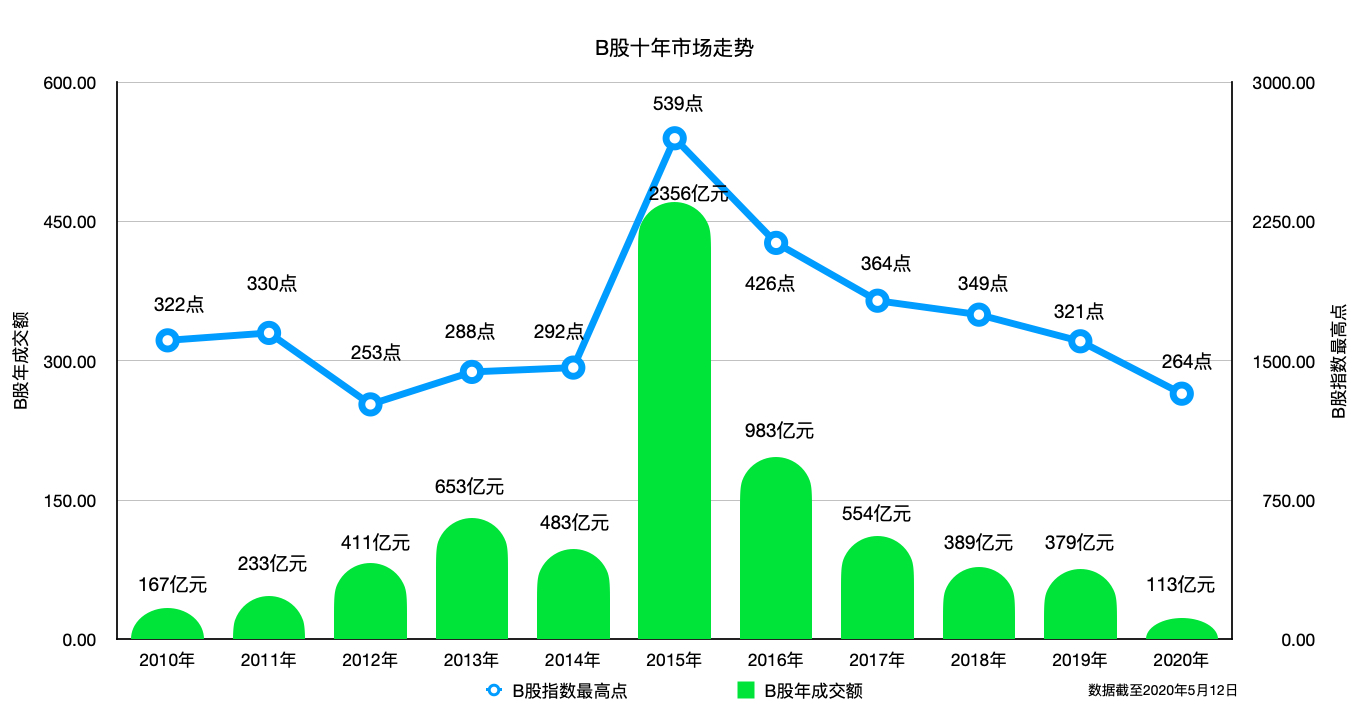

先来看看B股十年市场走势:

制图:周尚伃

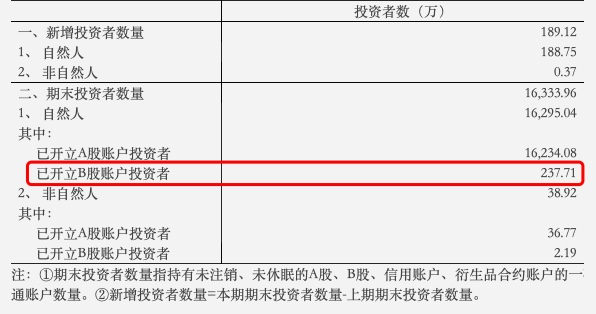

也许,很多人并不了解B股,但是目前,B股已有237万投资者。中国结算最新数据显示(截至2020年3月):

前海开源基金首席经济学家杨德龙认为,B股下跌对于A股市场的拖累是短暂的,不必过于担忧。

“B股历史上曾出现过多次暴跌超过6%的情况,据统计从1991年5月23日以来,包括今天在内,B股指数有86次跌幅超过6%。对当天的A股走势都形成一定影响,但值得关注的是,有58次B股暴跌之后次日沪指出现上涨,也就是说B股下跌对于A股市场的拖累是短暂的,不必过于担忧,B股将来如何来处理,如何解决可能还是要看有没有合适的方式能够解决B股的问题。自从B股在2015年创下历史新高539.69点以后,就一直处于跌跌不休的状态,当前点位相较于历史新高跌幅达到63.24%,所以B股参与的人数过少,将来解决B股的问题也是必然的要求。”杨德龙进一步解释。

有业内人士分析,B股大跌原因可能在于,境外额度全放开,B股投资价值下降。

也就在5月7日,中国人民银行、国家外汇管理局发布《境外机构投资者境内证券期货投资资金管理规定》,明确并简化境外机构投资者境内证券期货投资资金管理要求,进一步便利境外投资者参与我国金融市场,从六个方面明确并简化境外机构投资者的管理要求,包括落实取消QFII/RQFII额度限制、本外币一体化管理、简化QFII/RQFII投资汇出机制等规定。

《规定》的出台是在进一步扩大金融业对外开放的背景下进行的。2019年9月10日,外汇局就已对外宣布国务院关于取消合格境外投资者额度的决定,合格境外机构投资者(QFII)和人民币合格境外机构投资者(RQFII)将不再受到投资额度限制,《规定》的出台是对这一政策的落实举措。

国海证券分析称,QFII额度限制取消信号意义大于实质。一方面,截至2020年4月底QFII已用累计额度只有1146亿美元,距离额度放开前的限制(3000亿美元)还有很远;另一方面,随着互联互通机制的成熟化,北上资金对QFII的替代已成趋势:首先,随着投资额度的放开,陆股通每日的额度上限几乎不可能构成交易限制;其次,深股通和沪股通标的已经覆盖了A股大多数核心公司,投资范围上基本与QFII接近;最后,由于陆股通交易的灵活性,其相对于QFII的吸引力不断提升,2017年以来北上持股占比从30%一路升至近70%。因此,QFII额度限制取消信号意义大于实质,后续预计将有更大力度开放政策出台。

英大证券首席经济学家李大霄则认为,“B股大跌并不代表没有价值了。B股今天一度下跌超7%,针对市场上的说法,我们进行讨论一下。说法之一,低于面值退市引发市场恐慌,A股也有低于面值退市,那为什么A股没有引发市场恐慌呢?两极分化是AB股共同的趋势,这个原因并不是主要原因。说法之二,B股暴跌是因为QFII额度开放,B股并没有参考价值了,所以暴跌。其实,QFII额度开放也是一个渐进的过程,并非一个突变,由此推断B股暴跌的原因有些牵强。其实,无论是A股B股还是H股,都面临市场化国际化的大趋势,投资渠道渐渐丰富,筹码将不再稀缺,纯投机炒作行为并不能久远,价值回归是大趋势,无论是A股B股还是H股,好股票终将胜出,而差股票必然面临退市的命运,所以理性面对B股暴跌,好股票无需恐慌。”

(编辑 白宝玉)

多重利空夹击 B股现惊魂一日2020-05-13 06:27

多重利空夹击 B股现惊魂一日2020-05-13 06:27

大跌之后必有大涨?周期的力量到...2020-05-13 06:26

大跌之后必有大涨?周期的力量到...2020-05-13 06:26

金牛私募大咖论市:内需消费强者...2020-05-13 06:26

金牛私募大咖论市:内需消费强者...2020-05-13 06:26

道达投资手记:大盘成交低迷 创...2020-05-13 01:17

道达投资手记:大盘成交低迷 创...2020-05-13 01:17

郑眼看盘:B股意外暴跌 A股稍受...2020-05-13 01:17

郑眼看盘:B股意外暴跌 A股稍受...2020-05-13 01:17

| 23:37 | 郑州强化存量房交易结算资金监管 |

| 23:37 | 洞察半年报新动能 | 近一个月逾400... |

| 23:37 | A股公司年内发布113份被立案调查相... |

| 23:37 | 洞察半年报新动能 | 沪电股份:持... |

| 23:37 | 洞察半年报新动能 | 格力电器上半... |

| 23:37 | 继峰股份调整部分募投项目 |

| 23:37 | 同业存单基金热度再起 4只产品募资... |

| 23:37 | 壮大买方机构力量 价值投资正当时 ... |

| 23:37 | 证券业上半年服务实体经济直接融资... |

| 23:37 | 商业银行“二永债”年内发行规模已... |

| 23:37 | 年内30家上市公司主动更改证券简称... |

| 23:37 | 低空经济持续升温 多地积极探索多... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注