本报记者 张颖

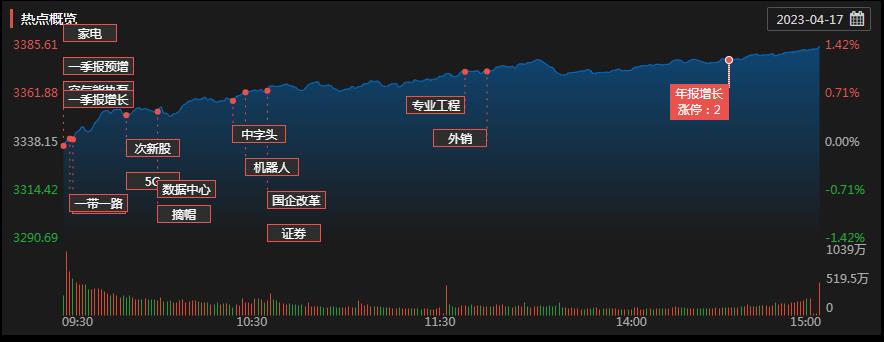

4月17日,A股市场震荡上涨。上证指数涨1.42%报3385.61点,创出年内新高。值得关注的是,两市成交额已连续第10个交易日突破万亿元。业内人士普遍认为,后市将大概率维持结构性行情。

沪指创出年内新高

周一(4月17日),A股三大股指震荡上行,全线飘红。截至收盘,上证指数涨1.42%报3385.61点,创出年内新高;深证成指涨0.47%报11855.48点,创业板指涨0.26%报2434.44点,两市合计成交11208.43亿元,连续第10个交易日突破万亿元;北向资金净买入19.18亿元。总体上看,两市个股涨多跌少。其中,涨停个股达38只,跌停个股达20只。

表:今日沪、深股通前十大成交活跃股交易情况:

制表:张颖

对于今日的市场走势,巨泽投资董事长马澄告诉《证券日报》记者,上证指数一举放量突破3342点前高压力位,主要是由于券商、银行、保险大金融的上涨推动和中国石油、中国石化两桶油的强势拉升以及中字头全面上涨合力所致。短期上证指数依然面临着去年7月份3424点的压力,后市将大概率维持当前结构性行情的格局。

融智投资基金经理胡泊在接受《证券日报》记者采访时也表示,当下市场呈现出较强的结构性特征,大小盘轮动现象比较明显,考虑到当前市场的热情在逐渐的修复,成交额温和放大,同时注册制的推出,对当下市场也形成了一定的利好,因此,对后市行情持谨慎乐观态度。策略上,建议逢低配置优质的资产,同时,注意短期追高的风险。主要看好国企改革、数字经济以及半导体等相关的板块,可能会呈现一定的轮动特征。

明世伙伴基金总经理郑晓秋预计,短期内上证指数为代表的大盘价值风格有望继续走强,主要是国内方面,近期是一季度宏观及公司业绩的发布期,宏观数据看,国内的经济复苏超预期逐步要被市场进行重新定价,本周将公布一季度GDP,大概率仍将超出主流预期,政策方面的支持力度可能进一步加强;而AI方向则短期面临的调整压力更大,不过分化和调整后依然有中期的交易价值;海外方面,近期通胀就业等数据比较符合市场预期,也支持联储放缓加息节奏,5月份是本轮最后一次加息时点的概率预期提升。

华辉创富投资总经理袁华明向记者说,当前市场条件向好,首先,基本面利好,具有前瞻性且超预期的社融数据和远超预期的出口数据验证了中国经济的韧劲和竞争力,中国GDP增速超5%预期目标的机会大。其次,国内低通胀环境和消费提升需要决定了国内货币政策还有进一步宽松的条件和机会,宽松流动性客观上对于资本市场估值提升有利。最后,全球通胀出现下行态势,发达国家货币政策转向有助于打开A股市场中长期向上空间。

业绩回升主线渐成短线焦点

4月17日,在市场反弹中,热点快速轮动。从申万一级行业看,今日有23个行业实现上涨,石油石化和非银金融等行业涨幅居前均超3%,分别为3.27%和3.10%,紧随其后的是家用电器和煤炭等行业涨幅均超2%。另外,传媒行业跌幅居首达3.88%。

谈到市场热点的变化,金百临咨询分析师秦洪向《证券日报》记者说,近期盘面的动向显示出,当前A股市场的资金流向出现了较为明显的变化。一是,体现在配置更趋均衡,前期热钱云集的AI投资主线在震荡回落中,没有出现热钱大规模地流出。二是,体现在资金脱“虚”向“实”,这里的“虚”并不代表AI投资主线没有产业逻辑的支撑,更不代表AI投资主线是纯题材炒作,而只是AI投资主线的业绩兑现节奏可能会慢于市场预期而已。当前A股市场存量资金更青睐于一季度业绩支撑的品种,无论是中国特色估值体系主线还是大金融股主线,均有着业绩回升主线的支撑,也就有望吸引更多的资金加仓。

对于后市的投资策略,粤开证券分析认为,短期结构性机会依赖于相关业绩的验证,进入业绩密集披露期行业景气度指标的有效性提升,TMT等近期热点板块当前估值水平和交易拥挤度已处于历史高位,短期内或有一定调整风险。在配置方面建议短期关注业绩兑现情况,以及挖掘科技板块的长期投资机会:一是,大消费行业有望延续高景气。当前经济持续恢复向好已得到验证,居民消费信心也出现回暖,在扩内需政策持续推进下,叠加短期内节日效应和业绩高景气支撑,大消费板块中建议关注农林牧渔、家用电器、影视旅游等。二是,科技板块具备长期投资价值。当前全球人工智能技术加速推广,美联储加息预期降温,将迎来海外流动性拐点,叠加我国数字经济的政策红利,相关产业的长期投资价值凸现,但短期需注意TMT部分细分板块的估值水平和交易拥挤度已经处于历史高位,后续或将出现科技板块内轮动与高低切换。

(编辑 才山丹)

| 12:09 | 东方略针对HPV-16/18相关肛门癌前... |

| 12:08 | 首只中证A500ETF成立 嘉实基金自购... |

| 12:06 | 由何氏眼科主办的2024年国际基因组... |

| 12:05 | 国台酒业与多家旅行社签约战略合作... |

| 11:56 | 世界制造业大会凸显产业新动能 机... |

| 11:55 | 加码高端数控车床领域 浙海德曼“... |

| 11:55 | 莱茵生物合成生物车间正式投产 新... |

| 09:16 | 亚信科技、阿里云携联盟之力 助力... |

| 09:13 | “国台酒元宇宙奇幻之旅”体验项目... |

| 09:09 | 青岛证监局赴胶州市开展走访工作 |

| 08:59 | 新疆上市公司协会召开第五届会员代... |

| 08:51 | 从用户需求出发 极氪7X正式上市打... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注