今天上午,外媒称网易、京东已双双通过港交所的上市聆讯。

中午,网易的聆讯后资料集正式在港交所披露,京东方面依然不予置评。

为回应赴港上市,丁磊还在网易上市二十年以来第一次发布了公开信,他说,“到今天为止,我们还没有成功,我们还在成长。”

在聆讯后资料集中,网易更是坦言在《外国公司问责法案》的框架下存在被摘牌的风险,市场也有许多声音认为这一法案将引起中概股回归的热潮。

港交所和中资券商作为中概股回归的受益者,近期股价也频频出现异动。

网易聆讯后资料集已披露

丁磊首发公开信回应赴港上市

5月29日中午,网易二次上市聆讯后资料获香港交易所正式披露。

若上市进程推进顺利,网易有望成为继阿里巴巴后又一家在中美两地同时上市的中国互联网企业。

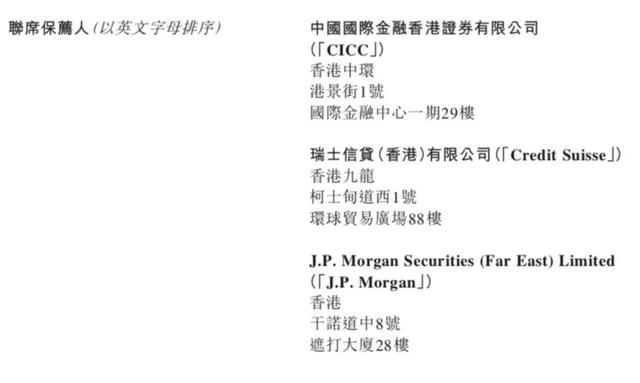

据资料,网易的上市联席保荐人为中金、瑞士信贷、摩根大通。

港交所未披露网易的具体募资额信息。本周一,路透社报道,网易计划6月11日在香港二次上市,筹资目标最高为20亿美元。本周三,香港信报称,网易或将在6月2日至5日公开招股,预计集资额介乎20亿至30亿美元。

在聆讯后资料集中,网易的最新持股情况也被曝光。目前,网易有两位持股超过5%的大股东,其中丁磊持股14.56亿股,占总股本的44.7%,OrbisInvestmentManagementLimited持股数为1.674亿股,占总股本的5.1%。

此前,网易在SEC提交的2019年年报显示,OrbisInvestmentManagementLimited持股数为2.087亿股,占比为6.5%,这也意味着在2020年,第二大股东Orbis有所减持。

按照网易473亿美金的市值计算,丁磊所持股份的价值约为211.4亿美金,约合人民币1511亿。

在资料集中,网易还提到自身已经成为了全球第二大的移动游戏公司,电子邮箱注册用户超过10亿,网易云音乐注册用户超过8亿。

港交所披露的资料集中还包含了丁磊的致全体股东信。该股东信也在网易的微信号上发布,这也是网易上市20年来的首封致全体股东信,丁磊在信中表示网易正准备在香港二次上市。

丁磊称,“这个月是网易上市20周年,在这个节点上,我很高兴和大家分享一个好消息:我们正在准备在香港二次上市,将网易这个久经时间考验的品牌带回中国。”

丁磊还在公开信中提到,“到今天,网易的股价无论是提升倍数,或是年复合增长率,都有良好的表现。我们每季度为股东分红,也已经坚持了6年。这是一个好的趋势,它代表了我们与投资人分享成长的意愿,也代表了网易仍像少年般蓬勃与充满活力。”

对于“未来的网易”,丁磊这样说:“在我看来,网易的发展始终是“阳谋”,用足够简单的逻辑和热爱,不断重复20多年。下一步,我想重要的是,要继续坚持,继续重复。”

丁磊称,网易会着力做好四件事:1、建立一个有自我进化能力的组织,永远保持29岁。2、继续网易一贯的精品战略,做更多让团队骄傲的产品。3、立足中国,坚定地推进全球化战略,与世界同步。4、推动资源更普惠,给予微观个体更大能量,更多支持。

上述四件事即网易未来的四大重点发展方向:组织进化、精品战略、全球化战略以及推动资源普惠,在公开信中这四大方向首次被公开提出。

网易方面表示,精品和全球化两大战略尤为值得关注,将成为网易未来投入的重点领域。

聆讯后资料显示,除一般企业用途外,网易一方面计划将此次发售募集资金用于推动对创新的不断追求;另一方面,则将用于全球化战略及机遇。

丁磊称,“我相信,立足于这个我们熟悉无比的市场,离我们的用户更近,热爱将迸发出更大力量。”

网易直言存在被纳斯达克除牌风险

京东也被传通过港交所上市聆讯

在港交所披露的文件中,网易直言或因《外国公司问责法案》从纳斯达克摘牌。

网易称,2020年5月20日,美国参议院通过《外国公司问责法案》(Kennedy法案),倘由美国众议院通过及经美国总统签署,Kennedy法案可能会令投资者对受影响发行人存在不确定性,且因此网易的美国存托股市场价格可能会受到不利影响,而网易倘未能及时满足Kennedy法案施加的美国上市公司会计监督委员会检查要求,网易可能会从纳斯达克除牌。

5月24日,对于该法案,证监会有关部门负责人表示,该法案要求,外国发行人连续三年不能满足美国公众公司会计监督委员会(PCAOB)对会计师事务所检查要求的,禁止其证券在美国交易。

这意味着,上述法案实施后,除网易外的多支中概股也将面临着不同程度的“摘牌”风险,市场也有许多声音认为这将引起中概股回归热潮。

证监会上述负责人还认为,从法案以及美国国会有关人士的言论看,该法案的一些条文内容直接针对中国,而非基于证券监管的专业考虑,我们坚决反对这种将证券监管政治化的做法。

随着中概股美国上市的风险增大,除网易外,市场传闻电商巨头京东近期也在谋划回港上市。彭博社今天上午报道,知情人士称,京东与网易已向香港交易所提交上市申请,且通过上市聆讯,京东方面目前仍未正式回应。

早在5月19日,香港信报便报道,京东将于下周寻求通过上市聆讯,最快6月初招股,预计将于6月18日挂牌,集资约30亿美元。

香港信报还称,京东本次回港二次上市将不会引入基石投资者。

A股和港股也适时推出了鼓励中概股回国上市的相关制度。4月30日,证监会公布《关于创新试点红筹企业在境内上市相关安排的公告》,调整了已境外上市红筹企业在境内股票市场上市的市值要求,以助力符合要求的海外中概股回归A股市场。

5月18日,恒生指数公司宣布同股不同权公司及第二上市公司正式被纳入恒生指数、国企指数选股范畴,市场不少声音认为这是为了鼓励在美上市中概股回港上市。

港交所或成互联网巨头“聚集地”

港交所相对宽松的制度是网易选择回港上市的重要原因之一。2018年,李小加推出了港交所有史以来最大力度的改革:允许双重股权结构公司、未盈利生物医药公司来香港上市,支持大中华地区和国际公司来港寻求二次上市。市场许多声音认为这是港股市场近25年来最具争议、最具颠覆性的制度改革。

当年7月,小米集团成为港股第一家双重股权架构上市公司;当年9月,美团点评也港股上市。

2019年11月,阿里巴巴也回归港股,以增发H股的形式在香港二次上市。当时,李小加感叹道,“阿里巴巴多年后回家了。”

李小加还称,“阿里都回来了,没理由不相信那些漂泊在外的中概股公司不回来。”

现在,港交所已有阿里巴巴、腾讯、小米、美团等多家巨头上市,京东和网易的上市进程若推进顺利,港交所将成为当之无愧的互联网巨头“聚集地”。

大摩称ADR上市可能使港交所收入翻倍

瑞信称相关券商也将受益

京东、网易两巨头即将回归的预期,使得港交所也受到资本市场的关注。

今日,港交所的股价在早盘低开后快速冲高,一度上涨1.78%。

5月19日早上7点,市场传出京东、网易将港交所上市的消息。当天,港交所上涨4.08%。

近日,摩根士丹利发表报告指出,港交所将受惠中概股回归上市及粤港澳大湾区金融发展,该行把港交所目标价提升14.8%,至310元,维持“增持”评级。大摩称,目前大多数的大型中概股美国预托证券(ADR)都符合在香港上市的资格,不过预计只会选择一小部分股票在港上市。

大摩预计,如果合格的ADR都将在港交所上市,可令港交所收入翻倍。当中,日均成交额可增加约400亿元,并推动衍生工具的收入贡献,循环收取挂牌费。

野村的估计则更加保守,野村发表的研究报告表示,随着美国存托凭证(ADR)的中国企业来港作第二上市,它们的平均每日成交量和上市费用等将对香港交易所的收入带来轻微正面的影响,对今年收入影响低于3%。野村证券微升其目标价1.9%,由310.7港元升至316.5港元,并重申“买入”评级。

野村表示,自4月22日起,香港交易所股价跑赢恒指,认为市场或已大部分消化上述消息,但对其长远发展有信心。

瑞信认为,活跃于香港新股市场的中资券商也将受益。瑞信发表报告称,在美国上市的中资企业来港作第二上市的进程或会加快,该行估计,经香港作第二上市的集资额或达2420亿元人民币,将令活跃于香港新股市场的券商受惠。

5月26日,瑞信将中金的目标价上调6%至21港元,评级“跑赢大市”,将中信证券的目标价上调3.2%至22.5元,维持“跑赢大市”的评级。

同一天,瑞信还上调广发证券的评级,由“中性”升至“跑赢大市”,目标价由9.5港元上调至9.8港元,并分别上调集团明年及2022年的盈利预测至1.3%及4%。

当日,中金公司上涨5.18%,中信证券上涨1.17%,广发证券上涨0.99%。

网易、京东赴港上市!各大券商严阵以待 预留千亿港元孖展额度2020-05-31 17:00

网易、京东赴港上市!各大券商严阵以待 预留千亿港元孖展额度2020-05-31 17:00

西南证券70亿元定增获证监会审核通过2020-05-30 11:29

西南证券70亿元定增获证监会审核通过2020-05-30 11:29

获准公开发行次级债 券商料迎补充资本大年2020-05-30 05:40

获准公开发行次级债 券商料迎补充资本大年2020-05-30 05:40

券商5月份揽入佣金74亿元 环比下降19%2020-05-30 01:16

券商5月份揽入佣金74亿元 环比下降19%2020-05-30 01:16

前5个月券商投行IPO业务成绩图谱:36家券商“分食”超50亿元保荐...2020-05-29 20:35

前5个月券商投行IPO业务成绩图谱:36家券商“分食”超50亿元保荐...2020-05-29 20:35

| 12:24 | 上交所与三大石油石化集团联合举办... |

| 12:22 | 复洁环保增资控股普霖科技 节能装... |

| 11:09 | 主业回暖副业成长 湘佳股份拟分派... |

| 11:03 | 光伏制造新标发布 金科环境助力光... |

| 10:42 | 平安养老险董事长甘为民:20年来公... |

| 10:39 | 今年前三季度小微企业享受税费减免... |

| 10:35 | 第三届上市公司可持续发展官高峰论... |

| 10:32 | 中国平安乡村振兴调研暨“百场助农... |

| 09:25 | 陆金所控股:任命朱培卿等担任董事 |

| 09:20 | 中国人保举办巨灾保险论坛暨巨灾风... |

| 00:05 | 东方电缆:海陆业务齐头并进频获大... |

| 00:05 | 多公司闲置土地被收储 持续盘活存... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注