沉寂了2年之后,再融资市场彻底被引爆了。

自2月14日再融资新规落地以来,截至2月24日,仅仅10天之内,已有94家上市公司发布或修订再融资预案,上市公司需求井喷。与此同时,证监会也特别给力,仅上周一周内,就核发了18家公司再融资的批文。

创业板最“积极”

此次再融资规则修订后,创业板公司受益最直接。新规精简了发行条件,拓宽了创业板再融资覆盖面。上述94家发布或修订再融资预案的上市公司中,创业板公司数量最多,有41家,占比为43.62%。

中山证券首席经济学家李湛对证事听君表示,新规降低融资和发行的难度,增加投资创业板上市公司再融资的吸引力,尤其是对于新规实施前定增受限的上市公司。另外,新规实施后再融资批文有效期从6个月延长至12个月,除了方便上市公司在有效期内根据企业自身情况自主选择发行窗口,短期内也有助于上市公司灵活应对资本市场可能的冲击,减少市场风险。

从投资者的角度来看,李湛认为,再融资新规降低了减持难度,释放了股权的流动性;可以锁价发行,且发行底价由不低于基准价的9折改为8折;非公开发行对象数量增至不超过35名,摊薄了单家份额。如此,也可以吸引更多资金进入资本市场,进而降低融资方的募集难度。

此外,在疫情防控的特殊时期,为帮助实体企业复工复产,监管层对疫情较为严重地区也做出特殊安排。

“开通融资审批、报备等‘绿色通道’,对注册地及主要生产经营地在湖北的企业,对防疫抗疫保供的重点企业,以及募集资金主要用于疫情防控的首发、再融资、债券发行和并购重组,优先安排审核和注册报备。”证监会副主席阎庆民此前在国新办新闻发布会上表示。

万博新经济研究院副院长刘哲对证事听君表示,面对疫情的短期冲击,再融资优化有利于增强定增的投资吸引力,改善上市公司的流动性,帮助企业顺利复产,渡过难关。

“明股实债”被明令禁止

新规有松也有紧。

证监会放宽再融资规则部分条件的同时,遏制了另外一种曾长期存在于再融资市场的违法违规行为。

证事听君注意到,再融资新规强化了对“明股实债”行为的监管。新规规定,“上市公司及其控股股东、实际控制人、主要股东不得向发行对象作出保底保收益或变相保底保收益承诺,且不得直接或通过利益相关方向发行对象提供财务资助或者补偿。”

再融资原本是上市公司进行股权融资的一种重要方式,但是若给发行对象承诺保底保收益,就变相成为了类债务融资。投资者评估项目不再看其优劣,而是看大股东给的承诺。

李湛表示,“明股实债”的保底定增投资,在流动性紧张时,容易影响上市公司控制权的稳定,且会扰乱资本市场再融资功能和市场定价功能,长期以往将导致资本市场资源配置功能的错配,甚至是失效。“再融资新规落地,将避免这种名为股权投资实为债权投资的方式,给市场秩序带来冲击,能有效减小市场风险,正确引导资本市场的再融资功能,充分发挥资本市场的资源配置功能。”

刘哲表示,“明股实债”主要是一些资本密集型行业绕开监管的变相融资行为,其存在收益和风险不匹配的情况,容易引发金融风险,故早预防早治理有利于从源头上规范融资行为,建设良好的、法治化的融资环境。

再融资市场有望迎万亿增量资金

此次再融资规则的修订,是对2017年发布的“再融资新政”和“减持新规”的再次修订。

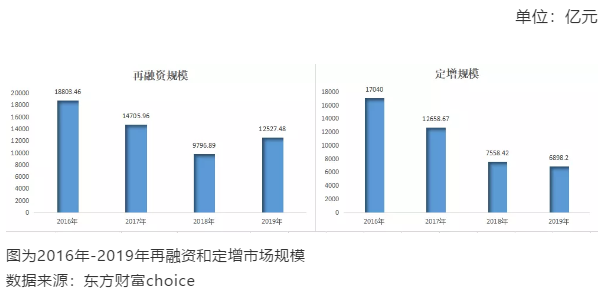

自2017年以来,定增市场急剧萎缩,2019年定增规模较2016年高峰时下降约60%,导致再融资(包括增发、可转债、配股和优先股)市场规模也大幅下降。

此次再融资新规,对定增进行了优化,激发了上市公司定增激情。

李湛表示,自2019年11月份,证监会发布再融资新规征求意见稿后,预示着再融资宽松周期将至,A股定增方案明显增多。2019年11月8日征求意见稿出台,至2020年2月14日新规发布之前,超百家上市公司发布了定增预案,预计募集资金1667亿元。新规正式发布之前,定增市场已有显著回暖。

“2月14日新规正式发布后,修订内容较征求意见稿更为宽松,相关业务迎来全面的优化,尤其是创业板上市公司的再融资,放松程度超市场预期。”李湛认为,市场已开始用行动积极响应本次新规的实施。预计今年再融资市场有望吸引超万亿元增量资金,2020年定增规模将大幅增长,有望重回万亿元级别。

证券公司《文化建设配套制度和改...2020-02-24 20:43

证券公司《文化建设配套制度和改...2020-02-24 20:43

宁夏资本市场:多举措抗击疫情 ...2020-02-24 20:40

宁夏资本市场:多举措抗击疫情 ...2020-02-24 20:40

上交所新设“网络上市仪式” ...2020-02-23 22:35

上交所新设“网络上市仪式” ...2020-02-23 22:35

再融资新规“修路” 科技企业先...2020-02-19 06:17

再融资新规“修路” 科技企业先...2020-02-19 06:17

进一步强化信披 对公司高管说空...2020-02-18 23:56

进一步强化信披 对公司高管说空...2020-02-18 23:56

| 15:28 | 中央财经大学绿色金融国际研究院20... |

| 15:17 | 潘功胜:央行将继续坚持支持性的货... |

| 15:16 | 上周海亮股份最受公募调研青睐 股... |

| 14:40 | 荣获行业科技大奖 当虹科技8K超高... |

| 14:24 | 潘功胜:央行将一如既往地加强与澳... |

| 14:20 | 中国电研子公司拟收购高海拔公司49... |

| 13:10 | 注意!三部门集体发声 |

| 12:34 | 第二届中国金融学科年会在京举办 |

| 12:01 | 国家能源局:今年前8个月电网工程... |

| 12:00 | 重磅!央行下调10个基点! |

| 11:49 | 中国绿发启动“拥抱AI 启航未来”... |

| 10:50 | 赤子城科技获纳入富时全球股票指数... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注