本报记者 任世碧

2月20日,券商板块集体崛起,其整体涨4.03%,跑赢上证指数(涨2.06%)。其中,湘财股份涨停,南京证券、中金公司、国盛金控也分别大涨8.59%、7.94%、6.16%。

消息面上,2023年2月17日,中国证监会发布全面实行股票发行注册制相关制度规则,自公布之日起施行;另外,经中国证监会批准,北京证券交易所于2023年2月20日正式启动股票做市交易业务。

对于今日券商板块的大涨,接受《证券日报》记者采访的排排网财富公募产品运营经理徐圣雄表示,支撑券商板块今日飙升的原因有三方面:首先,目前券商板块整体市净率和市盈率均处于历史低位,板块估值有望迎来修复;其次,券商板块明显滞涨,但券商龙头企业整体基本面在持续改善,良好的基本面表现并未在股价中得到充分体现;最后,注册制的全面实施,叠加行情的持续回暖,进一步利好券商业绩提升。

券商行业盈利有望迎来修复

2022年,券商行业上市公司盈利表现不佳,业绩普遍下滑。同花顺数据显示,截至2月20日收盘,已有22家证券公司披露了2022年全年业绩预告,其中,20家公司业绩下降,占比90.91%。方正证券、东方财富、信达证券等3家证券公司预计2022年全年业绩预喜。与此同时,中信证券、国泰君安证券、光大证券、东方证券、国元证券、华安证券、国海证券等7家证券公司也披露了2022年业绩快报,这7家证券公司2022年全年归母净利润均同比下降。

“尽管当前券商行业业绩出现下滑,但随着全面注册制改革的落地,券商行业业务增长动力强劲,同时叠加经济复苏、市场回暖等因素,券商有着较为乐观的盈利修复预期。”川财证券首席经济学家、研究所所长陈雳对记者表示。

持有相同观点的招商证券表示,全面注册制的落地标志着注册制的制度安排基本定型,未来投行是价值挖掘、尽职调查、资产定价、合规审查、项目承销等综合能力、全链路的竞争,预期头部券商将持续受益,业务集中度进一步提升。转融通新规降低了券商参与转融通的成本,信用业务空间进一步释放。随着2023年市场信心回暖、经济复苏以及利好政策的出台,交投活跃度及风险偏好恢复有望驱动券商行业业绩和估值的双重修复。

在券商行业未来发展前景方面,陈雳认为,全面股票发行注册制改革为证券公司带来了更多发展机遇,将有效促进券商多项业务的蓬勃发展。首先,对于券商研究业务,全面注册制将推动市场标的优胜劣汰机制的完善,行业研究对优质公司价值发现功能的重要性愈发凸显;其次,对于券商投行业务,全面注册制将加快新股发行速度、增加IPO数量,投行业务规模有望实现较快增长;最后,对于券商自营与财富管理业务,全面注册制提升了对投资专业性要求,从而推动市场投资机构化程度加深,这将有效促进券商自营与财富管理业务持续增长。

逾30亿元主力资金涌入抢筹

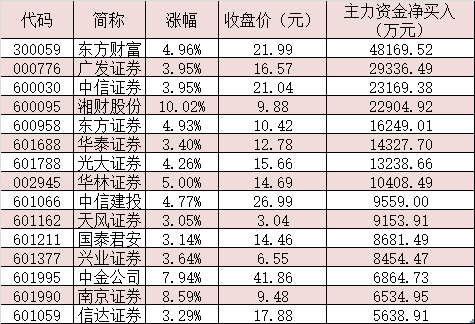

值得一提的是,今日券商板块获市场主力资金的青睐。2月20日,券商板块整体呈现资金净流入态势,合计主力资金净买入额达30.70亿元。其中,有42只券商股主力资金净买入额超千万元,其中,东方财富、广发证券、中信证券、湘财股份、东方证券、华泰证券、光大证券、华林证券等8只个股主力资金净买入额均在1亿元以上。

表:2月20日获超5000万元主力资金追捧的券商股

制表:任世碧

对于券商板块的投资逻辑,华辉创富投资总经理袁华明告诉记者,随着全面注册制推进和竞争加剧,券商行业整体盈利有望提升。板块经过前期回调整理后,目前券商板块估值具备较强吸引力,建议关注估值低、综合实力和品牌力突出的行业头部券商,具有优势特色服务的互联网券商投资机会可能更多一些。

国信证券表示,随着全面注册制正式启动,证券行业整体向专业化、差异化、特色化发展,从短期来看,随着压制市场的风险因素得以缓释,市场情绪改善,券商板块有望迎来反转效应。建议关注风险管理能力、研究定价能力、业务布局方面均有优势且投行业务领先的龙头券商。

国联证券认为,全面注册制正式实施,政策密集出台,券商股价迎来强催化,券商板块当前市净率为1.34倍,处于历史4.3%分位数,这一估值水平并未反映板块后续基本面、政策的同步改善,建议积极配置券商板块。

(编辑 上官梦露 策划 张颖)

| 17:42 | 华泰人寿发布全新品牌承诺“每一程... |

| 17:42 | MSCI推出全新评级 为评估碳项目的... |

| 17:42 | 神州信息联合华为共同发布Sm@rtOne... |

| 17:37 | 高乐股份:独立董事肖敬华取得独立... |

| 17:36 | 北汽蓝谷:子公司生产地址变更 |

| 17:36 | 维力医疗:公司产品获得加拿大卫生... |

| 17:36 | 上海洗霸:聘任索威为副总经理 |

| 17:35 | 汇金通:发布2024年半年度权益分派... |

| 17:35 | 晨曦航空:董事会换届选举 |

| 17:34 | 威尔泰:董事会提前换届选举 |

| 17:33 | ST广网:更换职工监事 |

| 17:33 | 立昂微:9月23日回购公司股份27170... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注