本报记者 张颖

在我国欢度中秋节A股放假期间,周边股市并未休市,周一,市场避险情绪高涨,全球市场可谓是遇“劫”集体下挫。

9月20日(周一),在本周美联储重要的9月份FOMC货币政策会议召开前一天,市场避险情绪高涨,欧美股市、油价和数字货币等风险资产集体下跌。

可以看到,周一,美股三大指数集体重挫。截至收盘,道琼斯工业指数跌1.78%,报33970.47点;标普500指数跌1.70%,报4357.73点;纳斯达克指数跌2.19%,报14713.90点;纳指和标普500指数创4个月以来最大单日跌幅。

与此同时,欧洲主要国家股指跌幅均超1%,其中,德国DAX 30指数收跌2.3%,也创下7月19日以来最大跌幅。

另外,国际油价连跌两日,布伦特11月原油期货跌破75美元/桶,跌幅1.88%,报73.92美元/桶。WTI 10月原油期货盘中一度失守70美元,跌幅2.32%,报70.29美元/桶。10年期美债收益率盘中失守1.30%并大跌逾7个基点。黄金从五周多低位反弹,外盘铁矿石期货再跌11%至16个月最低,伦铜三连阴并下探9000美元。

在全球股市普遍下跌之际,素有恐慌指标之称VIX指数盘中一度拉升近30%。

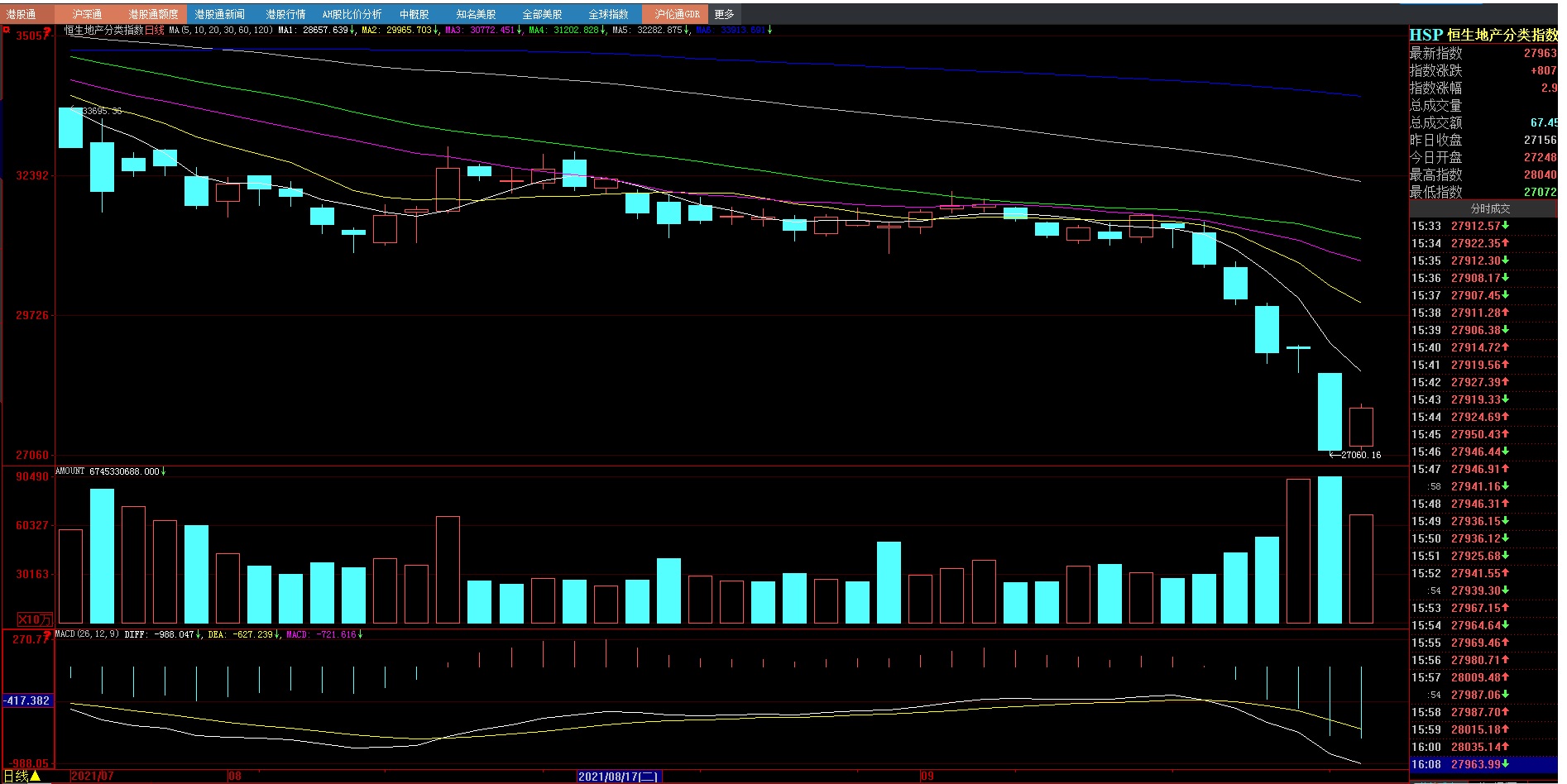

在此影响下,我国香港股市周一也大幅下挫。恒生指数和恒生科技指数盘中跌幅一度超4%,截至收盘,恒生指数收跌3.3%报24099.14点,恒生科技指数跌2.8%。恒大物业跌11.3%,融创中国、中国恒大跌超10%,碧桂园跌超6%。京东跌超4%,快手跌近3%,美团、阿里巴巴跌超2%。

分析人士认为,四大原因导致欧美股市恐慌情绪突然升温,并酿成“黑色星期一”的抛售。 首先,曾任美联储主席、现任美国财政部长的耶伦9月19日警告,如果美国国会不迅速提高联邦政府债务上限或暂停其生效,联邦政府在今年10月份可能出现债务违约,并会造成广泛的“经济灾难”。

耶伦警告称,美国政府债务违约很可能引发一场“历史性的金融危机”,加剧疫情造成的经济损伤。债务违约也可能引发利率飙升、股价急剧下跌和其他金融动荡。

其次,市场担忧美联储释放紧缩信号,并且提早开始收紧货币政策。美联储主席鲍威尔在8月底的杰克逊霍尔会议上向市场传递了年内可能“缩债”(缩减购债规模)的信号,市场普遍关注“缩债”开启的具体时间以及开启后的节奏。

对此,中金公司表示,预计美联储将在本周举行的会议上暗示,可能在接下来的会议上开启“缩债”。具体而言,预计美联储会在11月份宣布、12月份开启“缩债”。如果美联储的计划真是如此,那么就应该在9月份议息会议上开始与市场沟通,因为美联储主席鲍威尔曾说过,在“缩债”之前会让市场提前知道。

三是,美国新冠肺炎疫情日益严重。根据美国约翰斯·霍普金斯大学的最新数据,美国累计报告的因新冠肺炎死亡人数已超过67.5万人,甚至超过了一个世纪前流感大流行的死亡人数。特别是变异毒株蔓延可能给美国疫情进展、经济复苏以及货币和财政政策前景均带来不确定性。

四是,周一我国港股市场表现疲软也使得欧美股市投资者出现一定的离场观望情绪。

尽管如此,周二,我国香港股市小幅上涨,出现了企稳反弹的迹象。周二,恒生指数震荡收涨0.51%,24000点失而复得,恒生科技指数跌0.46%。地产股反弹,恒生地产指数大涨2.97%,富力地产涨超12%,碧桂园涨超8%;理想汽车-W跌超5%,下调三季度汽车交付量预期。

对此,华西策略李立峰分析认为,港股估值风险进一步释放,部分绩优行业有望率先企稳。近期,港股调整反映了投资者对国内经济和政策层面的过度担忧。但实际上,当前房地产市场风险仍可控,并且风险在行业间传染引发系统性风险的可能性较小。9月15日,国家统计局在回应恒大问题时表示,恒大问题对行业发展的影响还需要观察,总体上房地产市场有望保持稳定发展。从估值角度,港股调整后估值风险大幅释放。当前恒生指数市盈率在10倍左右,恒生科技指数在30倍左右,整体上港股估值处于比较合理位置。

展望后市,李立峰认为,港股在短期大幅调整后估值风险进一步释放,看好港股市场的投资价值。后市部分绩优行业有望率先企稳,建议重点关注其中被错杀的绩优港市个股。

中秋节假期后,本周还有3个交易日,9月22日(周三)将有万事利、显盈科技登陆创业板。有分析人士认为,中一签显盈科技有望大赚5万元。

根据新股发行安排,9月24日(周五)将有主板3家企业开启申购,分别为湖南的丽臣实业(001218)、浙江的盛泰集团(605138)和山东的春雪食品(605567)。其中,表面活性剂厂商丽臣实业具有“肉签”潜质。

表:本周新股上市与申购情况:

制表:张颖

面对节日中周边市场如此的表现,A股市场如何应对呢?而在节前,出现的连续43个交易日成交额超过万亿元,追平历史,这是牛市开端还是行情见顶呢?以及,央行数据显示,7月份居民存款减少1.36万亿元。减少的这部分居民存款从银行流出后,去了哪里呢?都已然成为市场各方热议的焦点。

中信证券:市场风格的切换仍将加速,重心向价值偏移。主要关切有:一是经济走势,预计疫情和商品涨价的负面影响在四季度逐步缓解,8月份可能是全年经济低点;二是地产信用风险,认为部分企业面临局部信用风险,信用重构加速推进,当前需求侧调节优于供给侧定向救助,因城施策的逆周期调节可能性仍然存在,鼓励刚需和防范资产泡沫并存;三是政策应对,认为对前期政策误读的纠偏还在持续,保供稳价避免运动式减碳成短期重心;四是市场流动性,信用风险扰动下宏观流动性维持宽松,预计四季度机构资金紧平衡问题缓解,机构边际定价力增强,逐步扭转4月份-9月份市场“短钱”定价的格局。

中金公司:目前,许多投资者认为A股市场出现了从“大市值”向“中小市值”的风格轮换的判断可能并不准确,而更多是在A股市场赛道风格切换的过程中,由规模指数间行业分布偏差造成的“错觉”。当前A股市场机构化、头部化的趋势仍然在持续中,而小市值企业面临的投研资源配置不足、流动性容量有限的问题仍然存在,机构投资者可能仍然会青睐相对市值较大、基本面更为优质的各行业龙头,过往“炒小”的风格可能较难重现。

嘉实基金成长风格投资总监姚志鹏:从宏观流动性来看,全球对于流动性保持了相对宽松存在预期;国内方面经济发展也对流动性、信用环境提出了较高要求。从增量资金角度来看,机构的持续流入为市场注入了一些流动性,今年来北向资金对于A股市场持续保持净流入态势。成交额屡破万亿表明,A股市场可能正在进入一种新常态,目前市场流动性仍较充裕。中国不仅在经济复苏上领先全球,中国的企业在成本优势的基础上,越来越多地在技术创新、管理和创意输出、品牌力提升等方面推行积极的变化。未来经济将进入中长期的高质量增长。社会调控也将更加注重价值创造的正外部效应,而不是存量利益的博弈。

在震荡市的背景下,把握结构就变得尤其重要。中期维度来看,仍然看好碳中和背景下,新能源和新能源汽车的发展机会,因为这背后隐含的是能源领域变革和新的硬件终端的机会。投资要在代表未来方向的战略级行业和消费趋势中寻找投资机会,接下来也将长期看好新能源汽车、新科技等产业。

光大保德信基金海外投资部总监詹佳:当前消费股估值与国际成熟市场相比已基本没有泡沫。部分消费细分赛道已出现明显动销改善,随着业绩的改善,估值也有望企稳。消费龙头股已普遍具备配置价值。总体走势预计震荡向上。预计反弹不会非常迅速,因为人民币和美元流动性正在重要十字路口,大石头未落地,流动性趋势年底前有望明朗。

诺德基金投资总监朱红:中长期来看,国内经济具备韧性,同时国内“房住不炒”叠加理财产品打破刚兑,类资产荒状态延续,A股市场有望逐步承接居民资产配置的需求,震荡上行的可能性较大;同时结构性行情特征也有望延续,结构方面,中长期看好景气度向上的细分行业,如医药、新能源、科技和消费等。

(编辑 上官梦露)

近30日207只个股获机构调高评级 超八成公司上半年实现净利润同比...2021-09-21 18:53

近30日207只个股获机构调高评级 超八成公司上半年实现净利润同比...2021-09-21 18:53

450家公司月内获机构密集调研 91只个股被北向资金“买买买”2021-09-21 18:46

450家公司月内获机构密集调研 91只个股被北向资金“买买买”2021-09-21 18:46

追平历史纪录! A股连续43日成交超万亿2021-09-18 04:38

追平历史纪录! A股连续43日成交超万亿2021-09-18 04:38

周期股调整大消费反弹 行情风格又要切换?2021-09-18 04:37

周期股调整大消费反弹 行情风格又要切换?2021-09-18 04:37

民族品牌指数涨2.33% 医疗保健类成分股领涨2021-09-18 04:37

民族品牌指数涨2.33% 医疗保健类成分股领涨2021-09-18 04:37

| 20:52 | 新诺威:选举姚兵为董事长 |

| 20:51 | 亚信安全:10月9日召开2024年第三... |

| 20:51 | 铂力特:公司实际控制人之一、董事... |

| 20:50 | 阿里巴巴(中国)网络技术公司成立... |

| 20:49 | 牧原肉食品公司注册资本由25亿元增... |

| 20:48 | 永和智控:10月9日召开2024年第二... |

| 20:48 | 中环海陆:聘任何雨霏为证券事务代... |

| 20:48 | 高伟达:9月23日回购公司股份72310... |

| 20:33 | 昊志机电董事长涉嫌操纵证券市场 ... |

| 20:30 | 潞宝集团携手美国艾芬豪集团共逐全... |

| 20:30 | 格灵深瞳:9月23日回购公司股份250... |

| 20:29 | 密尔克卫:选举石旭为第四届监事会... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注