本报记者 赵子强 见习记者 任世碧

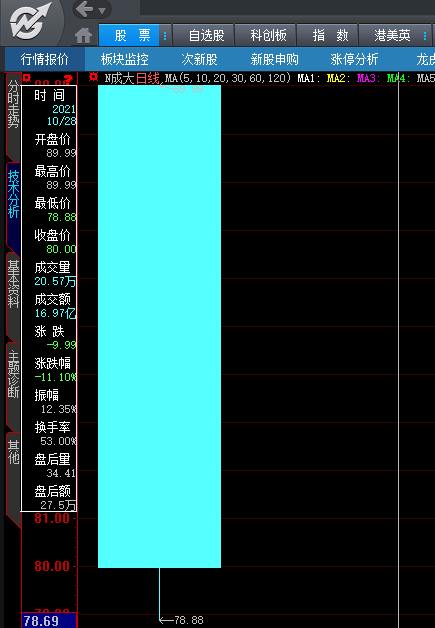

10月份以来,A股新上市公司破发现象越来越多,特别是10月22日以来的5个交易日里,每天都有新股上市首日破发,引发市场广泛关注。10月28日上市的两只新股成大生物和戎美股份开盘全部破发,成大生物首日开盘下跌18.19%,该股盘中最低下探至78.88元,截至收盘下跌27.27%,收盘价为80.00元,该股发行价为110元,若按中一签500股、收盘价卖掉计算,中一签将亏损1.5万元。

另一只新股戎美股份的走势也较疲弱,开盘即破发,戎美股份低开逾9%,盘中股价一度低至27.53元,截至收盘下跌13.18%,收盘价为28.79元,该股发行价为33.16元,按此计算,中一签将亏损2185元。这已是5个交易日内,7只新股出现破发,破发概率达50%。

对此,川财证券首席经济学家、研究所所长陈雳在接受《证券日报》记者采访时表示,“10月份以来新股上市频繁破发,甚至连续5日多只新股上市首日破发,与新股询价新规有关,改善了此前本就不合理的新股定价制度,让一级、二级市场价格更加均衡,减少了询价机构无风险套利的空间。因此,预计未来新股的报价博弈程度将加剧,出现首日破发的概率也将加大,这也将倒逼投资者更加理性的参与市场投资。”

近5个交易日逾五成新股上市首日破发

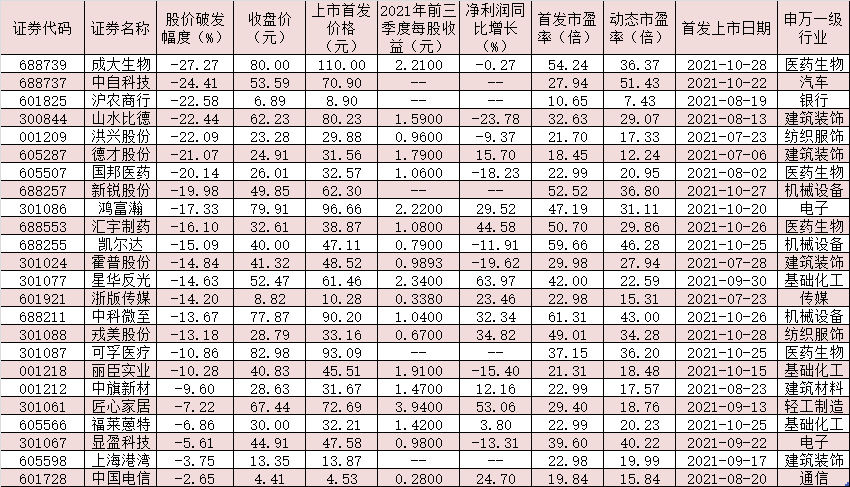

同花顺数据统计发现,今年下半年以来截至10月28日,沪深两市上市新股共有159只,其中,当前股价破发的个股达24只,有18只个股破发幅度超过10%。成大生物股价破发幅度居首,达到27.27%,中自科技股价破发幅度也达24.41%,沪农商行、山水比德、洪兴股份、德才股份、国邦医药等5只个股当前股价破发幅度也均逾20%。

值得注意的是,从10月22日至10月28日的5个交易日内,A股市场总共有14只新股上市,就有多达7只新股遭遇破发,上市首日股价破发率达到50%。10月22日,科创板新股中自科技上市首日股价破发,该股发行价为70.9元,开盘价70元,当日最终收盘价为66.03元,当日全天跌幅为6.87%,成为A股今年来第一只上市首日破发的新股,同时也是科创板开市以来第二只上市首日破发的新股。

10月25日,可孚医疗、凯尔达上市首日也接连跌破发行价,可孚医疗发行价为93.09元,当日开盘价为82.95元,该股全天下跌为4.43%;凯尔达发行价为47.11元,当日开盘价为44.8元。

10月26日上市的中科微至开盘价90元,同样是开盘就跌破90.2元的发行价,该股全天下跌12.63%。10月27日,新锐股份以57元的价格开盘,跌破了62.3元的发行价,该股全天下跌14.04%。10月28日上市的成大生物和戎美股份也开盘双双破发。

进一步统计发现,近5个交易日股价破发的7只个股中,有6只个股是科创板个股,分别为成大生物、中科微至、中自科技、新锐股份、凯尔达、汇宇制药,发行价分别为110.00元、

90.20元、70.90元、62.30元、47.11元和38.87元,发行市盈率除中自科技较低之外,其余5只个股发行市盈率均在50倍以上。

近期,新股频现破发的原因何在?中南财经政法大学数字经济研究院执行院长、教授盘和林对记者表示,“从全球成熟资本市场来看,新股本来就应该有涨有跌,新股只是通过IPO获得了流通,获得了一笔融资,企业本身基本面并没有太大改变,过去新股上市,一口气翻几倍的现象本身就缺乏合理性,一级市场和二级市场之间的溢价本身就不应该存在。对于新股破发,是因为注册制之后IPO常态化,上市已经不再是少数企业的特权,未来新股还会越来越多,缺乏了稀缺性,所以新股溢价自然消散。当然,新股破发也意味着当前部分上市公司上市定价过度高估,企业IPO需要更多和市场沟通,了解市场的看法。”

持有类似观点的巨泽投资董事长马澄表示,其根本原因是9月18日,证监会、沪深交易所、中国证券业协会对科创板、创业板新股报价规则进行了调整。鼓励机构按照合理的价值进行报价,不再刻意压低股价,使得新股上市的估值整体大幅提高。数据显示,9月18日前两个月发行的新股,发行市盈率中位数为20倍;而新规实施后,发行的新股市盈率中位数提升至27倍。也就是说新上市的新股的价格太高,大大降低了对投资者的吸引力,这是近期新股不断破发的主要原因。另外,近期市场不断调整,温度急剧下降,情绪面较差,对新股上市后的表现也是有影响的。

十月打新中签收益下降

10月28日两只新股上市首日全部破发,只是近期新股表现趋弱,打新中签收益陡降的一个缩影。同花顺数据显示,自A股市场新股实施信用申购以来,新股平均中签收益在2万元以上的水平,今年前三季度平均中签收益也在2万元以上。值得一提的是,今年10月份初至10月28日新股平均中签收益出现大幅下降,期间平均中签收益已至6000元左右。

受新股定价市场化影响最为显著的是打新收益率。华安证券表示,相比于旧规,新股的定价中枢显著上行,近期新股上市表现比较疲软,打新策略可能取得负向收益。截至10月22日,在新股全部入围的假设下,网下A类2亿元规模账户打新收益率为12.9%,C类2亿元规模账户打新收益率为5.7%;以注册制新股80%入围率测算,A类2亿元规模账户打新收益率为10.7%,C类2亿元规模账户打新收益率为4.6%。

打新收益的下降有诸多因素。德邦证券表示,破发体现了注册制要求下的“市场化定价”,这将打破“新股不败”的思维定式,在一定程度上遏止炒新的不合理行为,促使新股收益的理性回归,从而使IPO定价由博弈行为转变为对新股真实价值的判断,预计未来以打新作为主要投资收益来源的绝对收益投资者将逐渐退出。

私募排排网基金经理胡泊告诉记者,“近期的新股破发最主要是因为目前IPO的询价机制出现了重大的变化。之前的询价规则是最高价的10%部分会被剔除,目前修改为3%的部分,所以原有的IPO询价机制里博弈抱团现象被打破,使得整个IPO的报价方有动力去抬高发行价格,所以目前IPO的报价价格较之前有明显的提升,可以看到新股频繁出现超募的现象。但在整个发行价提高之后,意味着发行估值抬高了,一级、二级市场的价差也随之明显收窄了。但因为市场对这类个股有公允的价值,当发行价提升之后,整个打新的收益会明显缩减,近期新股首日破发主要缘于价值投资的理性回归。”

7只业绩增长破发股估值优势显著

那么,新股破发之后,这些破发的次新股后市是否还有配置机会呢?胡泊表示,“股票最终价格还是取决于基本面,因为询价、市场情绪导致的破发,等释放完之后还是会回归到基本面,如果是基本面扎实的股票,回调到一定幅度之后,仍然会有新的投资机会。”

进一步梳理发现,今年下半年以来上市且股价破发的24只个股中,截至10月28日,已有19只个股已披露了2021年前三季度业绩,11只个股2021年前三季度净利润实现同比增长,占比近六成。其中,星华反光、匠心家居等2只个股2021年前三季度净利润同比增长均超50%,汇宇制药、戎美股份、中科微至等3只个股2021年前三季度净利润同比增长也均逾30%。

而从估值来看,上述11只破发次新股中,德才股份、浙版传媒、中国电信、中旗新材、匠心家居、福莱蒽特、星华反光等7只个股最新动态市盈率均低于25倍,具有较高的安全边际。

有分析人士认为,当市场整体走弱时,即使新股发行市盈率相对较低,上市后也会遭到抛弃,甚至破发。在近期破发的次新股中也并不乏一些被错杀的个股。建议投资者可以逢低关注一些市盈率相对较低,而且业绩预期明显的超跌破发股。

对于新股能否走强,陈雳表示,关键在于其定价是否合理,股价永远是围绕真实价值上下波动。对于被误杀的现象,未来将有望实现价值回归。

表:下半年以来上市且股价处于破发的股票一览

制表:任世碧

(编辑 乔川川 策划 吴珊)

民族品牌指数微涨0.03% 食品类成分股普涨2021-10-29 03:23

民族品牌指数微涨0.03% 食品类成分股普涨2021-10-29 03:23

逾2500份三季报凸显两大亮点 折射中国经济稳步恢复中深度转型2021-10-28 20:17

逾2500份三季报凸显两大亮点 折射中国经济稳步恢复中深度转型2021-10-28 20:17

这届“双11”来的更早了 消费股能被带火吗?2021-10-28 20:12

这届“双11”来的更早了 消费股能被带火吗?2021-10-28 20:12

民族品牌指数跌1.44% 外资连续买入宁德时代2021-10-28 05:39

民族品牌指数跌1.44% 外资连续买入宁德时代2021-10-28 05:39

新能源汽车处于历史性高景气状态!逾七成公司前三季度净利同比增...2021-10-27 20:23

新能源汽车处于历史性高景气状态!逾七成公司前三季度净利同比增...2021-10-27 20:23

| 12:24 | 上交所与三大石油石化集团联合举办... |

| 12:22 | 复洁环保增资控股普霖科技 节能装... |

| 11:09 | 主业回暖副业成长 湘佳股份拟分派... |

| 11:03 | 光伏制造新标发布 金科环境助力光... |

| 10:42 | 平安养老险董事长甘为民:20年来公... |

| 10:39 | 今年前三季度小微企业享受税费减免... |

| 10:35 | 第三届上市公司可持续发展官高峰论... |

| 10:32 | 中国平安乡村振兴调研暨“百场助农... |

| 09:25 | 陆金所控股:任命朱培卿等担任董事 |

| 09:20 | 中国人保举办巨灾保险论坛暨巨灾风... |

| 00:05 | 东方电缆:海陆业务齐头并进频获大... |

| 00:05 | 多公司闲置土地被收储 持续盘活存... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注