本报记者 吴珊

10月28日,A股三大指数震荡走弱,集体收跌,截至收盘,上证指数跌1.23%,报3518.42点;深证成指跌1.03%,报14244.82点;创业板指跌0.92%,报3278.36点;沪深两市合计成交额11076.9亿元,两市成交额连续第五个交易日突破1万亿元;总体来看,两市个股普跌,超3400只个股下跌,跌幅在9%及以上的个股达120只。

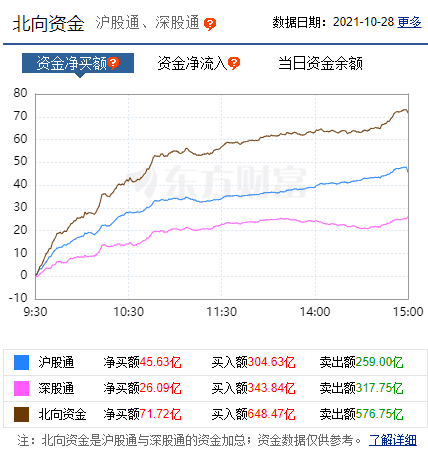

尽管股指持续走弱,但是北向资金再度出手,10月28日,北向资金净买入71.72亿元,其中,沪股通净买入额达45.63亿元,深股通资金净买入额达26.09亿元。

近期市场整体疲软,还出现连续调整,但是北向资金整体流入趋势明显。巨丰投资表示,尤其是10月19日以来,除了昨日净流出30.42亿元之外,北向资金全部呈现净流入,而且今日市场下挫之际,北向资金全天大幅净流入。而就在上周四和上周五,北向资金也呈现连续净流入超百亿元的年内罕见表现。很明显,市场整理之际,北向资金在进行着扫货。从市场表现看,价值股的整体表现远强于其他品种,这点从近期上证50指数整体走强,而中证500指数持续走低的剧烈分化就能略知一二。与此同时,今日市场集体走低之际,消费股整体表现抢眼,食品饮料板块还一度迎来涨停潮。显然,对于大消费品来说,外资的关注度应该是在加强的。

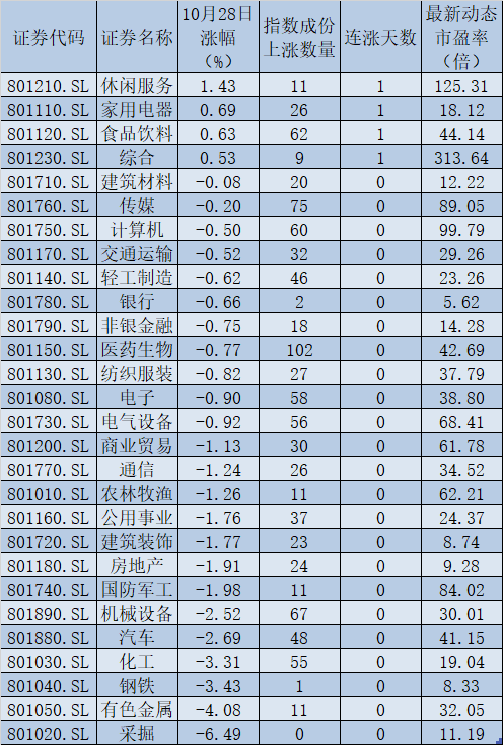

从申万一级行业看,10月28日,仅有4个行业实现上涨,其中,休闲服务行业涨幅居首,达到1.43%。另外,采掘、有色金属、钢铁、化工等行业跌幅均超3%。

制表:吴珊

可以看到,周期股纷纷深调,消费股则较为抗跌。

国泰君安证券指出,展望未来1-2个季度,消费迎来了绝佳配置窗口。随着周期品政策纠偏的强化、商品供需缺口的收敛以及周期股和期货价格的背离,我们预计四季度主动型基金的配置思路将发生转变。针对消费板块,预期层面基本面恶化最严重时期已经过去,交易层面消费前期拥挤的微观市场交易结构得到明显改善,因此,未来一阶段配置思路可总结为从周期向消费,从高估值进攻向低估值防御转换。

值得一提的是,今年各平台的“双11”来得非常早,10月20日,今年“双11”首轮预售就已开始。

光大证券指出,10月份是历年中的零售旺季,2021年冬季提前降温,利好与保暖需求相关的商品销售。整体而言,目前消费者的消费意愿仍需提振,经济内循环中的消费压力或仍未完全释放。从通胀角度看,虽然部分零售商品开始陆续提价,但大范围的通胀现象还未出现。综上,我们对于消费品仍然维持谨慎乐观的态度,建议投资者继续关注中高端奢侈品类。但鉴于低基数红利期已过,建议投资者谨防中高端奢侈品,由于相对高基数而导致的后续增速动力不足的可能性。从细分品类看,我们继续推荐黄金珠宝品类,建议择时关注白酒渠道商。

另外,最新披露的2021年基金三季报显示,公募基金整体仍保持高仓位运作,部分基金开始逐步加仓此前已经大幅调整的消费股。

天相投顾数据显示,截至今年三季度末,全部可比基金的平均仓位为73.39%,相较于二季度末的72.08%提升了1.31个百分点。分类型看,在全部可比基金中,股票型开放式基金三季度末平均仓位为87.61%,比二季度末的87.09%提升0.53个百分点;混合型开放式基金三季度末平均仓位为70.41%,比二季度末的68.94%提升1.47个百分点。

面对投资情绪开始趋于谨慎,未来投资机会到底在哪?

中睿合银投资总监杨子宜:四季度三个基本要素仍然和三季度类似:1、宏观我们仍然维持谨慎的判断,主要原因在于稳增长与调结构存在一定的冲突;2、流动性仍然会维持偏松,体现在政策上应该是一个稳信用+适度宽松的货币政策+宽财政的组合;3、市场整体估值有明显下行,个别行业已进入相对合理区间。我们判断四季度市场的表现特点还是会呈现指数强势震荡和结构分化的形式,以结构性的机会为主,且相对三季度来说随着估值压力的进一步释放,我们总体判断会更加乐观。同时四季度海外还有众多事件可能会对市场产生重大影响,包括无风险利率的变化、全球范围内的能源危机和美联储债务上限风险等;国内我们需要去关注通胀后续的表现和演绎、双控双限对市场总需求的影响和地产景气度政策预期见底以后还有多久会迎来新开工的改善。目前来看,大消费、科技成长是主要配置方向,比如免税、白酒、物业、家电、建材、新能源、电子半导体、云计算等。

私募排排网基金经理胡泊:四季度整体的市场情绪趋于谨慎,宏观经济层面疫情复苏之后的结构不均性整体得到了集中的爆发,同时能耗双控之下资源品的错配,周期股也出现了比较大的回调,整体市场热情也因此变得谨慎,虽然低估值的板块有一定的防御特征,但整体市场还是缺乏热点,所以整个市场在这个位置宽幅震荡也就成主基调,同时叠加整体三季报不及预期,PMI指标也跌破了牛熊的分界线,所以我们认为四季度市场机会不大,更多还是从明年角度来进行布局。

舜智资产基金经理朱蜀平:十月份国庆长假之后,猪肉、电力、光伏、新能源、储能、锂电池、磷化工板块轮流强势表现,可以很明显的看到资金流入这些板块的龙头股当中。预计在煤炭板块止跌之后,跨年度行情以光伏、新能源、锂电池、储能、电力为主线行情,猪肉、白酒、食品饮料等板块为辅助,轮流启动。

龙赢富泽资产总经理童第轶:本周市场出现了大幅调整,指数和个股均出现了普跌,只有再生能源、绿电等少数方向逆市上涨。自十月以来,市场持续处于缺乏亮色和主线行情的情况之中,这是多种因素共振的结果。随着三季报的陆续披露,各行业的前期业绩预期逐步兑现,而在当前环境中又缺乏对四季度的进一步乐观预期,这更加加剧了市场的迷茫和分化。在市场处于宽幅震荡的混沌时期中,防守和安全边际是我们要重点寻找的投资支点,一些具有明确政策扶植和业绩确定性较高的行业值得持续跟踪,如绿电、军工、新能源车产业链等;同时,已经调整较长时间、估值较为合理、分红率较高的白马龙头也凸显出防守属性,如银行、传统消费等。

芬德资本基金经理陈杰城:近期美联储Taper加快落地,中国明年初有望再度进入适度宽松货币政策,而当前处于青黄不接的时候,A股有望挖个黄金坑。近期全球经济滞涨的担忧加剧,作为全球风险资产之锚的10年期国债收益率重新回到1.5%上方,对应美元指数走强。从指数角度看,上证指数3700点双顶回落,同时一些周期性板块,在前期经过大幅上涨后也面临着一定的风险,前期强势股可能来一波较大调整。等这波市场充分调整后,我们认为年底及明年上半年会迎来较好行情。这波下跌过后,通胀压力有所缓和之后,可能出现适度放宽的货币政策,那时才会有一波大的行情。后续可关注低估值的金融股(银行、券商、保险)及上证50,上证50大概率跑赢其他板块。

(编辑 孙倩)

民族品牌指数微涨0.03% 食品类成分股普涨2021-10-29 03:23

民族品牌指数微涨0.03% 食品类成分股普涨2021-10-29 03:23

中一签亏1.5万元!近期新股屡屡破发,原因何在?这些业绩增长破...2021-10-28 20:17

中一签亏1.5万元!近期新股屡屡破发,原因何在?这些业绩增长破...2021-10-28 20:17

逾2500份三季报凸显两大亮点 折射中国经济稳步恢复中深度转型2021-10-28 20:17

逾2500份三季报凸显两大亮点 折射中国经济稳步恢复中深度转型2021-10-28 20:17

民族品牌指数跌1.44% 外资连续买入宁德时代2021-10-28 05:39

民族品牌指数跌1.44% 外资连续买入宁德时代2021-10-28 05:39

新能源汽车处于历史性高景气状态!逾七成公司前三季度净利同比增...2021-10-27 20:23

新能源汽车处于历史性高景气状态!逾七成公司前三季度净利同比增...2021-10-27 20:23

| 12:24 | 上交所与三大石油石化集团联合举办... |

| 12:22 | 复洁环保增资控股普霖科技 节能装... |

| 11:09 | 主业回暖副业成长 湘佳股份拟分派... |

| 11:03 | 光伏制造新标发布 金科环境助力光... |

| 10:42 | 平安养老险董事长甘为民:20年来公... |

| 10:39 | 今年前三季度小微企业享受税费减免... |

| 10:35 | 第三届上市公司可持续发展官高峰论... |

| 10:32 | 中国平安乡村振兴调研暨“百场助农... |

| 09:25 | 陆金所控股:任命朱培卿等担任董事 |

| 09:20 | 中国人保举办巨灾保险论坛暨巨灾风... |

| 00:05 | 东方电缆:海陆业务齐头并进频获大... |

| 00:05 | 多公司闲置土地被收储 持续盘活存... |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注