8月15日,捷信消费金融有限公司(下称“捷信消费金融”)披露了“捷赢2019年第三期个人消费贷款资产支持证券”(下称“捷赢2019年第三期abs”)的发行文件。

文件显示,捷赢2019年第三期abs将于8月22日在全国银行间债券市场发行,规模为38亿元。其中优先A档证券25.65亿元,占比67.5%;优先B档证券3.4亿元,占比8.95%;次级档证券8.95亿元,占比23.55%。

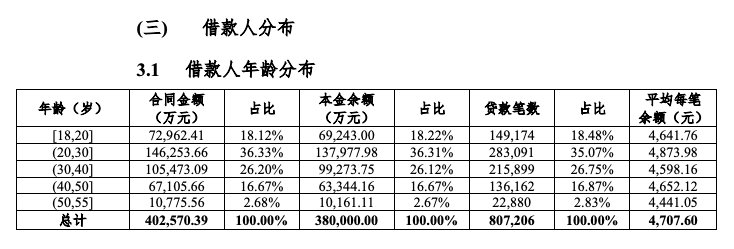

捷赢2019年第三期abs入池资产贷款用途主要用于时尚消费品、交通工具、家用电器和办公用品,其中时尚消费品的金额最高,约26.1亿元,借款人年龄20至30岁人数最多,占比35.07%,借款金额同样最多,约13.8亿元。

中债资信评估有限责任公司在评级报告中提出,本期证券初始资产池涉及贷款债权数量共计807,206笔贷款,借款人平均贷款债权未偿本金余额仅为0.47万元,单笔贷款债权最高未偿本金余额为3万元,占比0.0008%,贷款债权金额分散度很高,显著降低了单笔贷款债权违约可能给资产池带来大量损失的风险。

此外,发行文件还披露了2018年与2019年一季度捷信的运营情况。截至2019年3月末,捷信消费金融总资产为1010.93亿元,所有者权益为104.63亿元。2019年1至3月,捷信消费金融实现净利润2.93亿元,贷款发放量235.90亿元。

截至2018年12月末,捷信消费金融总资产为990.75亿元,所有者权益为103.70亿元。2018年全年实现净利润13.96亿元,全年贷款发放量1003.45亿,资本充足率为11.35%,一级资本充足率和核心一级资本充足率均为10.43%,不良贷款率为3.98%。

捷信消费金融成立于2010年11月10日,是经原银监会批准成立的首批四家消费金融试点公司之一。捷信消费金融注册资本于2017年8月31日增至人民币70.00亿元。捷信消费金融唯一股东为捷信集团(HomeCreditB.V.)。捷信集团的控股公司为派富集团(PPFGroupN.V.),派富集团系中东欧地区规模最大的投资和金融集团之一。作为派富集团消费金融版块的运作主体,捷信集团主要从事销售贷款、消费金融及零售银行业务。

截至2019年3月末,捷信消费金融在中国的业务已覆盖29个省份和直辖市、312个城市。捷信消费金融在中国与迪信通、苏宁、中域、乐语等知名全国零售商有良好的合作关系,目前已在中国设置约24万个POS贷款点(Point-of-Sales),拥有全职雇员约4.5万人。

据资产证券化网,2016年以来,捷信消费金融已发行12期ABS,发行总金额共计295.37亿元。

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号