本报记者 王思文

今年,基金业绩此起彼伏。一批基金经理的业绩十分可观,但由于部分以核心资产为代表的蓝筹股表现低迷,不少“顶流”基金经理的业绩欠佳。2021年基金收益冠军争夺赛已进入倒计时阶段。若上述业绩排名靠前的基金继续保持,今年主动权益基金收益冠军将从这些基金中产生。

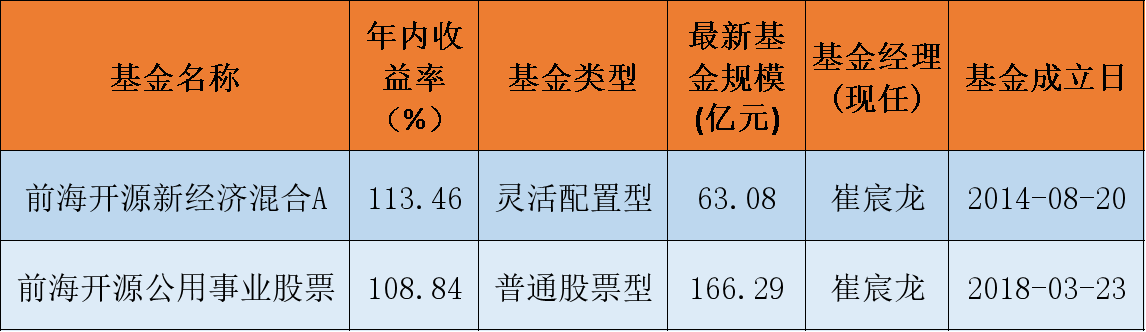

截至11月26日,今年“翻倍基”又回来了!两只基金年内收益率超过100%,最高的逼近114%。

今天,《证券日报》记者通过层层数据筛选统计,从今年以来、近三年以来的主动权益基金、普通股票型基金、偏股混合型基金、灵活配置型基金、平衡混合型基金等基金类型,为投资者们带来最新最全的2021年前11月基金业绩排行图谱,快快收藏阅读吧!

前11月主动权益基金平均收益率近10%

2021年市场结构分化明显,仍然延续震荡趋势。不过整体来看,公募基金在今年前11个月前仍交出了一份不错的业绩答卷,持续印证了“炒股果然不如买基金”。

【部分主流指数PK权益类基金】

数据来源:东方财富Choice 制表人:王思文

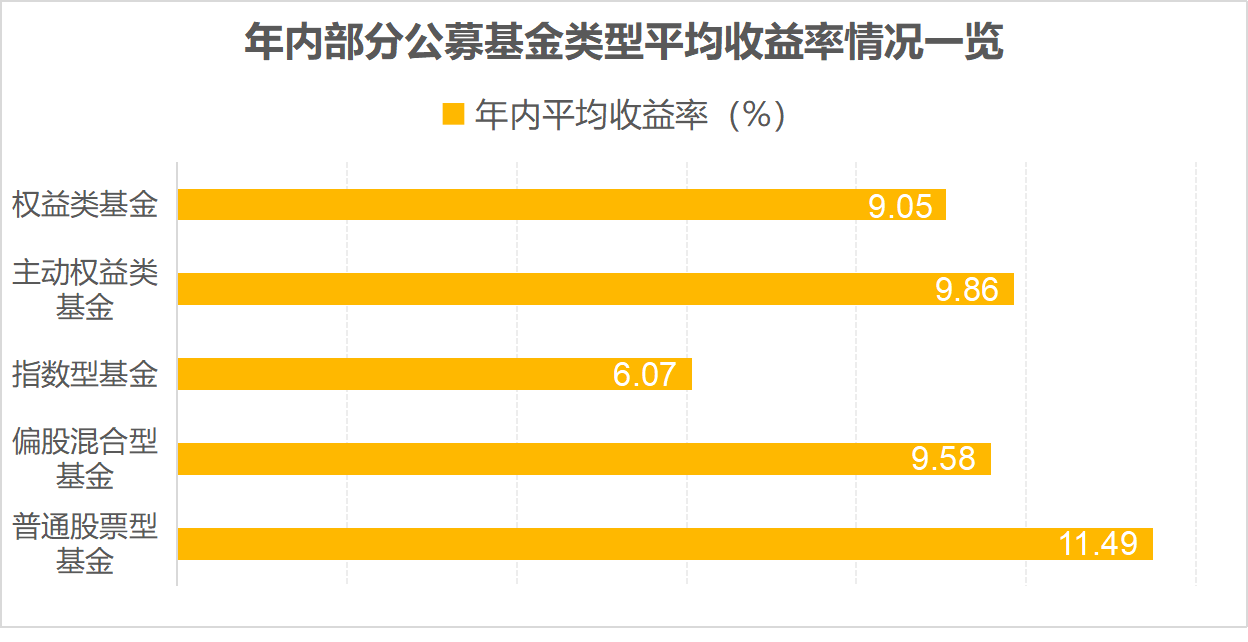

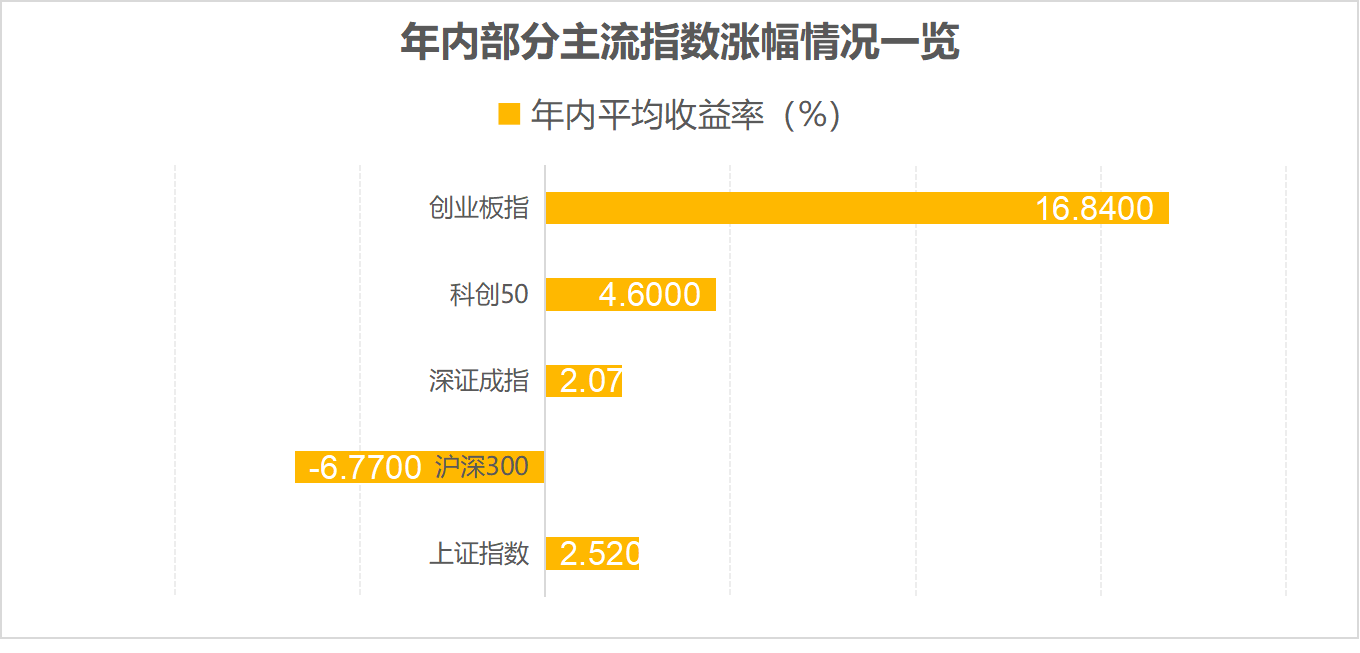

东方财富Choice数据显示,截至11月26日,在剔除今年新成立基金后,权益类基金平均收益率为9.05%,整体表现跑赢上证指数、沪深300、深证成指、科创50等部分主流指数。

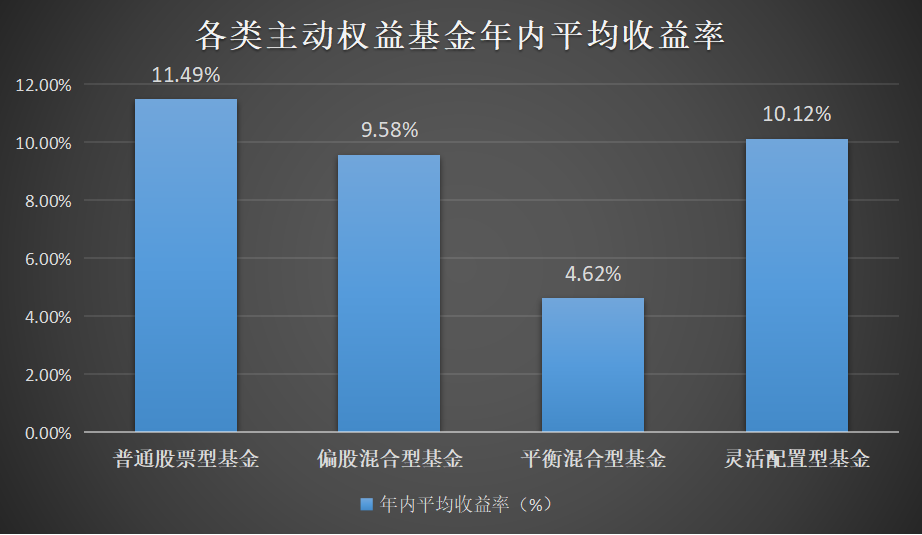

若剔除指数型基金,主动权益类基金年内平均收益率提升至9.86%。其中股票仓位在60%以上的偏股混合型基金,年内平均收益率为9.58%,股票仓位在80%以上的的普通股票型基金的平均收益率达到11.49%,整体收益可观。

数据来源:东方财富Choice 制表人:王思文

业内人士表示,今年以来新能源、光伏、电子等板块结构性行情显著,市场风格轮动较快,一些投资风格稳定、选股和择时能力强、风控能力较好的基金经理不断涌现,在把握市场机遇的同时斩获了较为可观的收益。

当然,从公募基金行业长期发展来看,坚持长期深度研究、不断创造投资价值与行业长期稳健发展,是公募基金今年仍能斩获超额收益的内在核心驱动力。

消失的“翻倍基”又回来了

最牛基金年内收益率超113%

今年市场结构分化趋势明显,震荡格局一直不变。即便是在市场板块轮动加快的前提下,“电子设备+有色金属+机械设备”的打法,也让一批基金产品在今年前三季度实现超80%的回报率,个别产品也在8月份突破过100%。但受9月份市场震荡影响,截至前三季度末,“翻倍基”一度消失。

然而,四季度以来新能源等板块强势反弹,电子、机器设备等板块整体涨幅仍然靠前,这让重点布局新兴产业的主动权益基金净值持续攀升,“翻倍基”再次重现。

目前年内业绩翻倍的基金共2只。

新锐基金经理崔宸龙管理的前海开源新经济混合A当仁不让。数据显示,截至11月26日,前海开源新经济混合A斩获了113.46%的回报率,成为年内前11个月权益基金业绩榜榜首。除前海开源新经济混合A外,崔宸龙管理的前海开源公用事业股票基金今年以来累计回报率为108.84%,是今年前11个月第二个“翻倍基”。

数据来源:东方财富Choice 制表人:王思文

在公募基金行业里,崔宸龙是一位主攻新能源的“85后”新锐基金经理。据记者观察,崔宸龙的投资风格大致有两个特点:

一是这两只基金的重仓股均以新能源为主线,他管理的前海开源沪港深非周期股票和前海开源沪港深智慧生活混合则更青睐医药、科技等赛道,因此所管基金业绩分化十分明显。

二是重仓持股占比较高。今年三季度末,前海开源新经济混合A前十重仓股持仓占比达66.88%,前海开源公用事业股票基金重仓持股占比55.45%。

崔宸龙一直看好新能源板块的投资机会。上述两只基金今年三季末同时重仓了宁德时代、亿纬锂能、法拉电子、比亚迪股份、中科电气。

崔宸龙在最新发布的季报中提到,整个人类社会目前处于能源革命的重大转折点上,光伏和锂电池作为能源革命的生产端和应用端的代表,在此重大历史机遇面前,具有巨大的成长空间,因此我们坚定看好围绕人类社会能源革命这一核心主线的投资机遇。通过深入研究具体细分领域和标的情况,结合在这个大趋势下的最新科技进展,我们主要投资了具有较好投资前景的标的和细分行业,力争通过优选标的来紧跟历史发展趋势。同时我们也会定期自下而上寻找具有明显投资机会的个股进行布局,在一定程度上平衡短期波动。新能源运营商开始其商业模式的改善,中长期增长的确定性较高,相对于制造端,其渗透率更低,经营稳定性强,未来的发展空间大,会关注新能源运营企业的中长期投资机会。

三季度行业整体表现较好,基本面保持了快速的增长,短期不排除波动加大,但我们将会继续坚持上述的投资主线,在市场波动中坚持长期投资理念,陪伴行业与优秀企业共同成长。在其他的行业中,我们也会坚持自下而上的选股思路,从基本面出发,力争挖掘出具有中长期投资价值的投资机会。

同时也希望各位投资者理性投资,坚持长期投资理念,结合自身实际情况,不进行短期的,盲目的投资,避免不必要的亏损。

此外,从主动权益类基金来看,今年以来业绩表现较好的还有宝盈优势产业混合A、长城行业轮动混合A、金鹰民族新兴混合、大成国企改革灵活配置混合、信诚新兴产业混合A,这些产品在今年以来均斩获超过80%的回报率。更有30只主动权益基金收益率超过70%。

宝盈优势产业混合A是2015年8月25日成立,今年以来业绩达到93.74%,基金经理是肖肖和陈金伟,肖肖是宝盈基金的权益投资部总经理,所管理的8只基金合计规模83.77亿元,今年以来收益分化十分明显,宝盈现代服务业混合今年以来回报率仍为负。

宝盈优势产业混合A的重仓股变动频繁。从今年三季报来看,重仓持有了奕瑞科技、东方盛虹、和而泰、欧陆通、拱东医疗、林洋能源等。

肖肖等基金经理认为,未来一段时间,从基金选股策略出发,投资难度相比年初较大。“具体来说面临两大挑战:一是短期挑战:今年以来大量优质小盘股估值迅速从低估到合理,虽然我们的投资范围并不局限于小盘股,但是优质小盘股是我们今年以来超额收益的主要来源。二是长期挑战:扩张的规模与完全自下而上选股策略的选股效率之间的矛盾。由于我们是完全自下而上的‘翻石头’选股策略,同时我们又非常看重性价比,所以当持仓股票股价上涨的时候,我们需要大量新标的来支撑我们的策略,这种策略很难有很强的规模效应,我们也在尝试利用‘挖掘机’来‘翻石头’,比如利用量化方法进行初筛,然后再分析基本面等方式,但是量化和基本面本身就在追求共性和追求个性之间存在天然矛盾。我们仍然在寻求最优解决方案中。”

“坦率地说,我们建议投资者未来一段时间降低对我们选股策略超额收益(相较基准)的预期。”

值得注意的是,今年以来回报率排名考前的基金中,大部分是规模较小的“小而美”基金产品,很多“业绩黑马”是由新锐基金经理掌舵。然而,这就意味着,即便这些基金斩获了极高的回报率,由于基金持有人户数不高,能够分享这个成果的基民也是少数。

基金首尾业绩持续拉大

相差近150个百分点

记者观察发现,距离年末越近,今年主动权益基金业绩的分化越明显。

东方财富Choice数据显示,截至11月26日,今年以来主动权益基金中收益率最高的已经达到113.46%,而业绩不佳者在2021年以来的收益率低达-34.86%,首尾业绩相差148.32个百分点,接近150个百分点。而这一数字在今年三季度还不到120个百分点。

【主动权益基金前30名业绩排行榜】

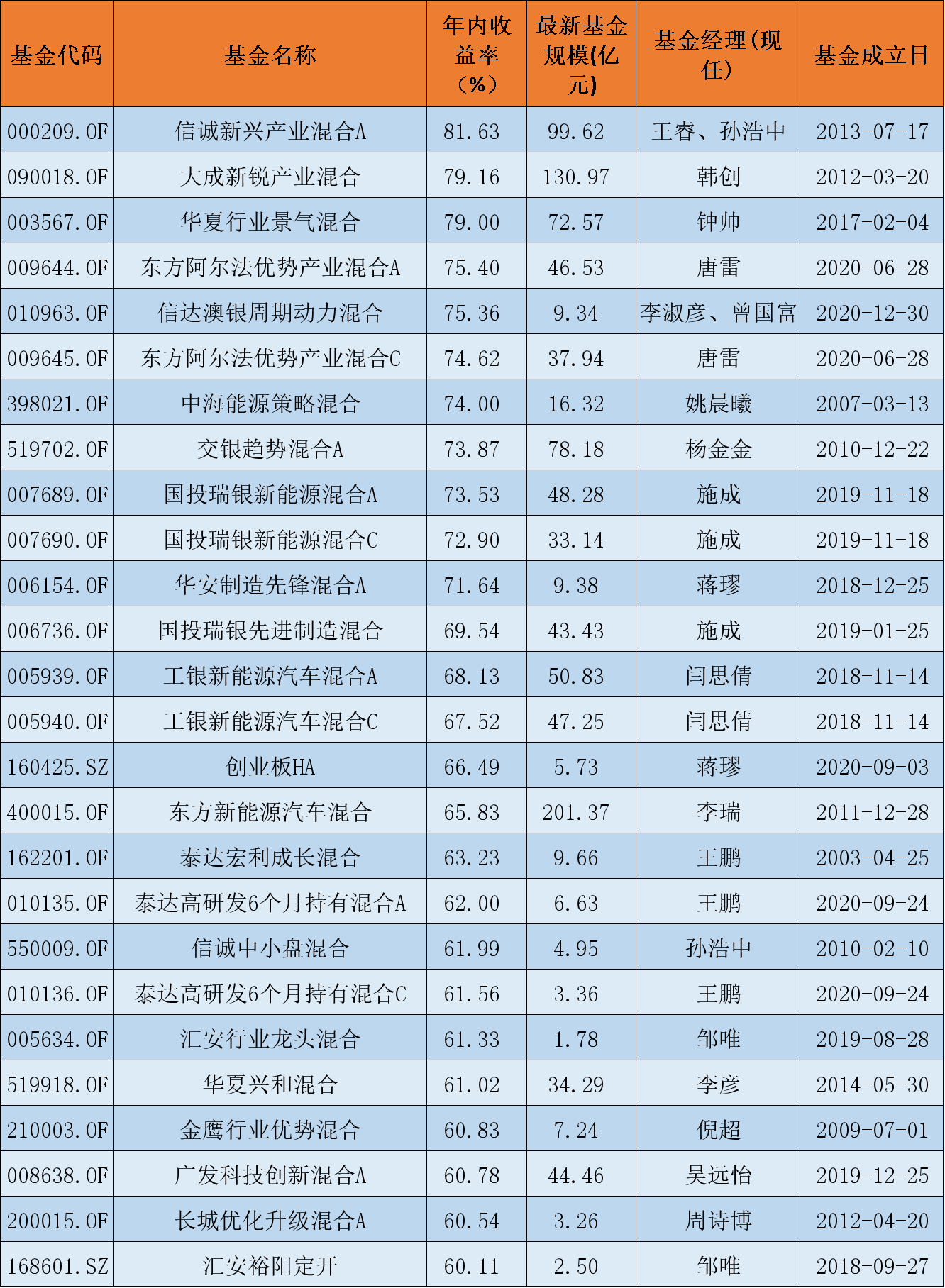

【偏股混合型基金部分业绩排行榜】

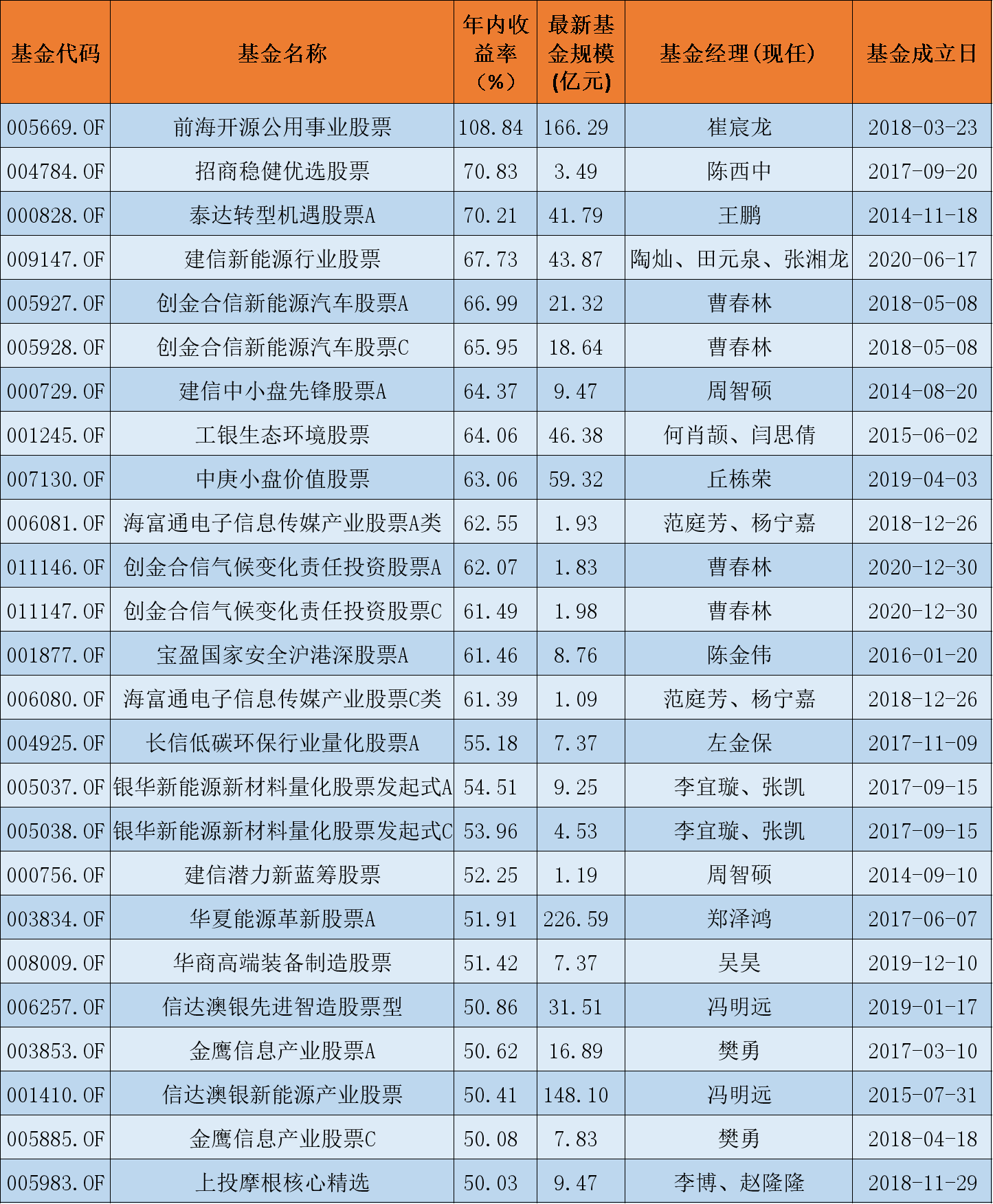

【普通股票型基金部分业绩排行榜】

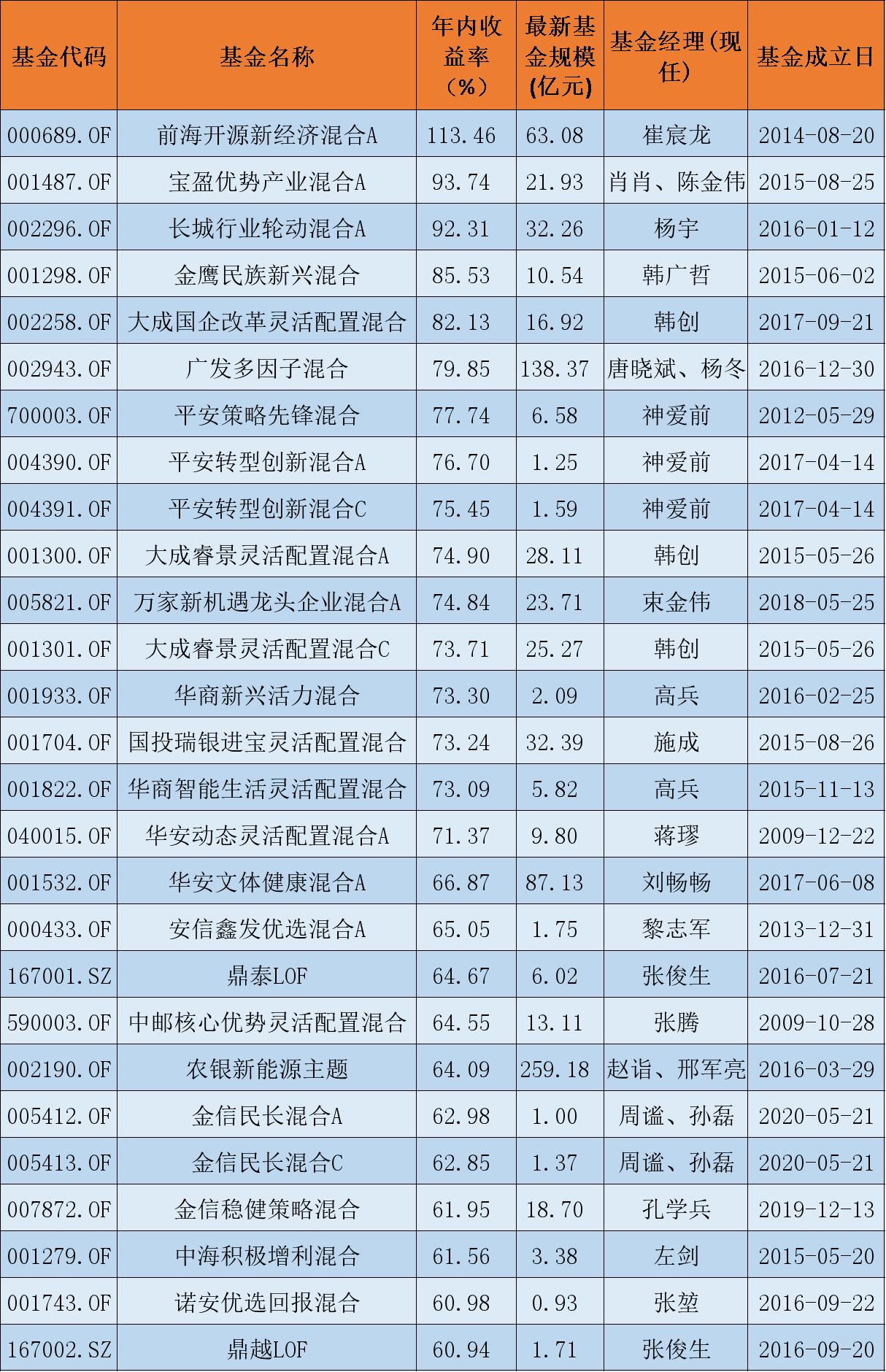

【灵活配置型基金部分业绩排行榜】

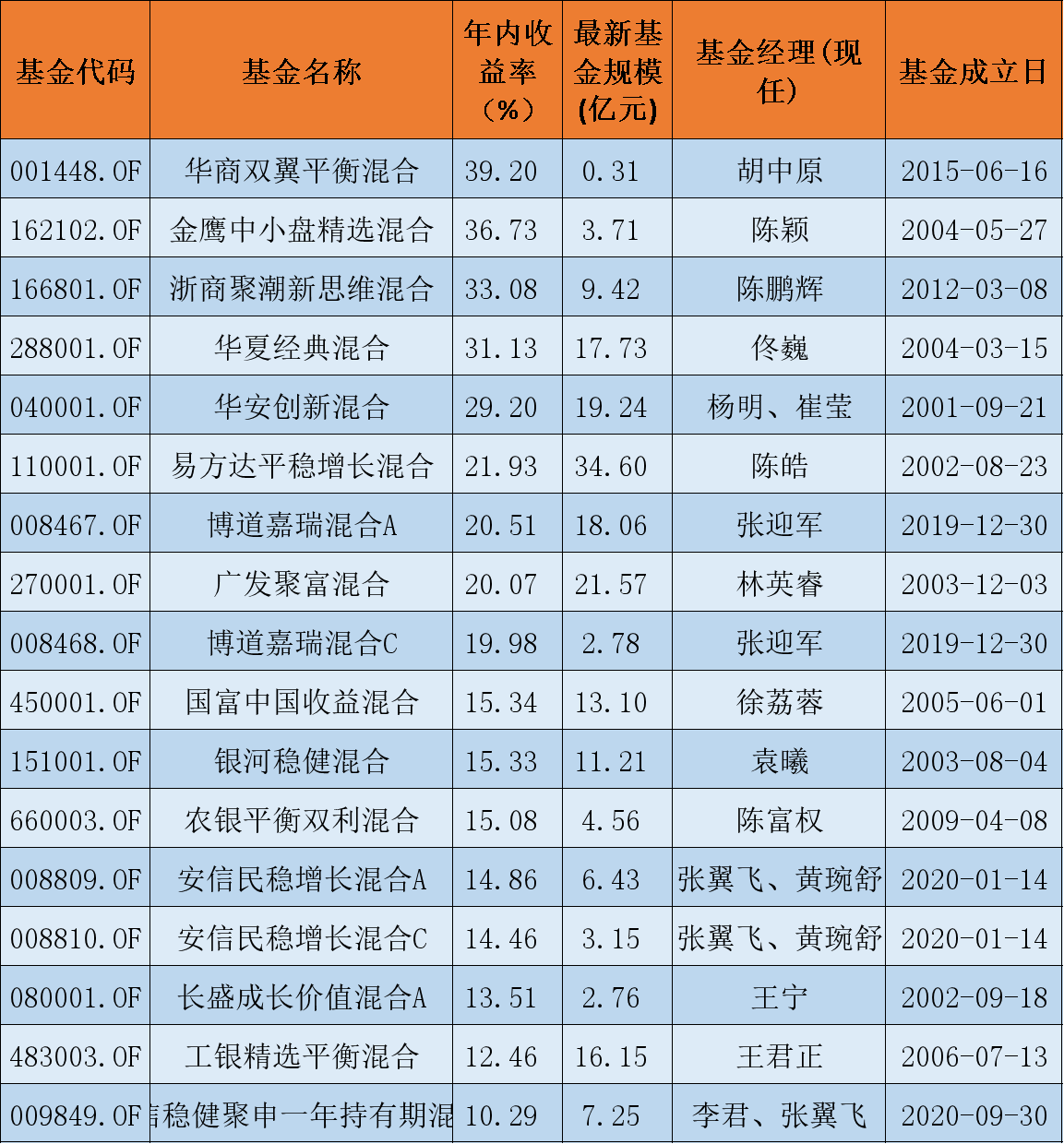

【平衡混合型基金部分业绩排行榜】

事实上,对于个人投资者来说,当下基民普遍面临着“选基难、择时难”的问题。数据显示,截至2021年11月26日,全市场的公募基金总数已经达到8910只,将近9000只基金产品。

面对繁杂庞大、首尾业绩分化的基金市场,以及长期主动管理能力表现不均的基金经理群体,基民们筛选基金的难度越来越大。而FOF业务和基金投顾业务正在努力解决这一问题。据了解,当下FOF基金业务和基金投顾业务方兴未艾,值得个人投资者密切关注。

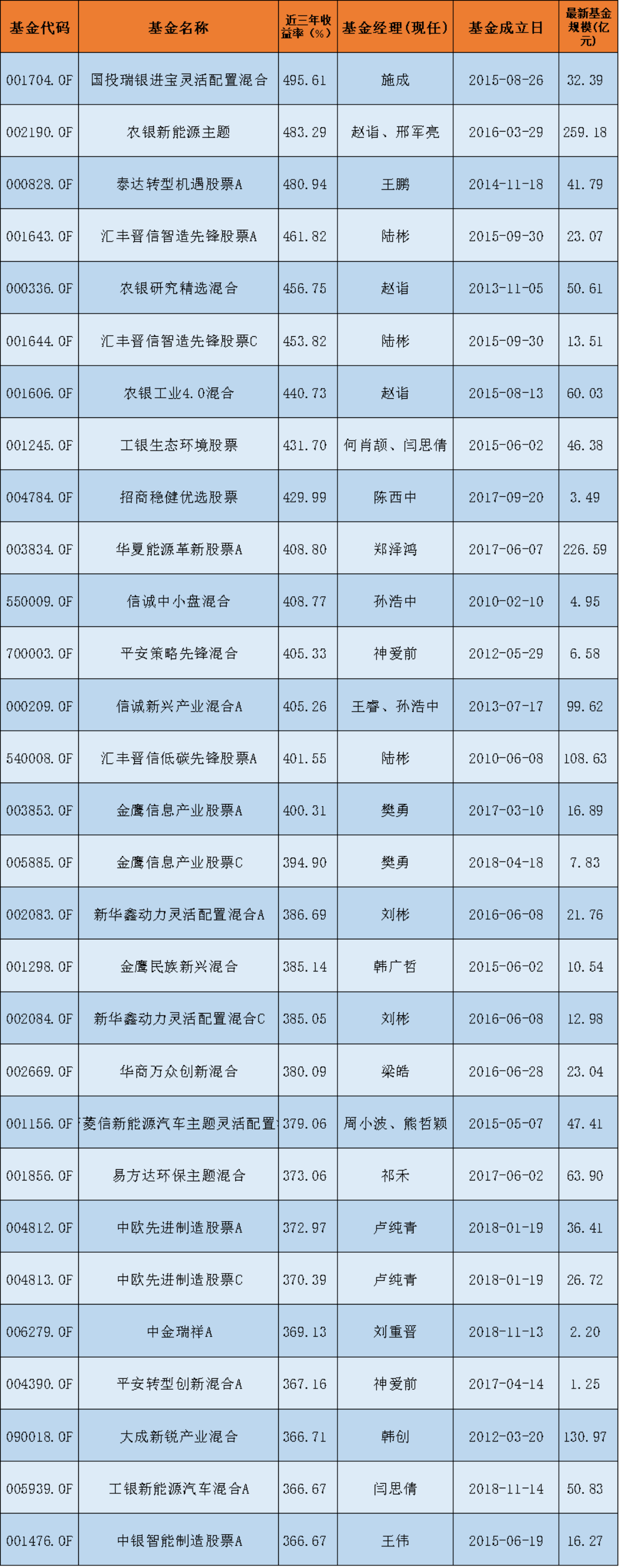

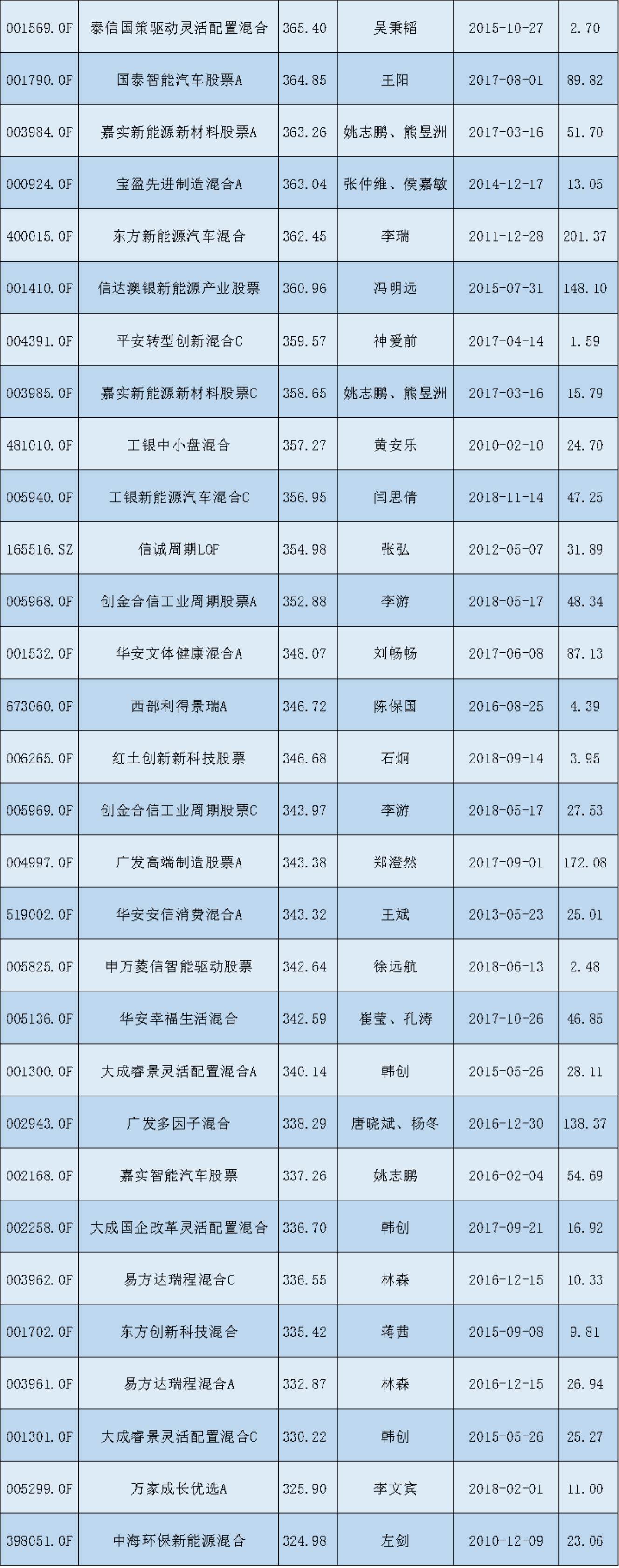

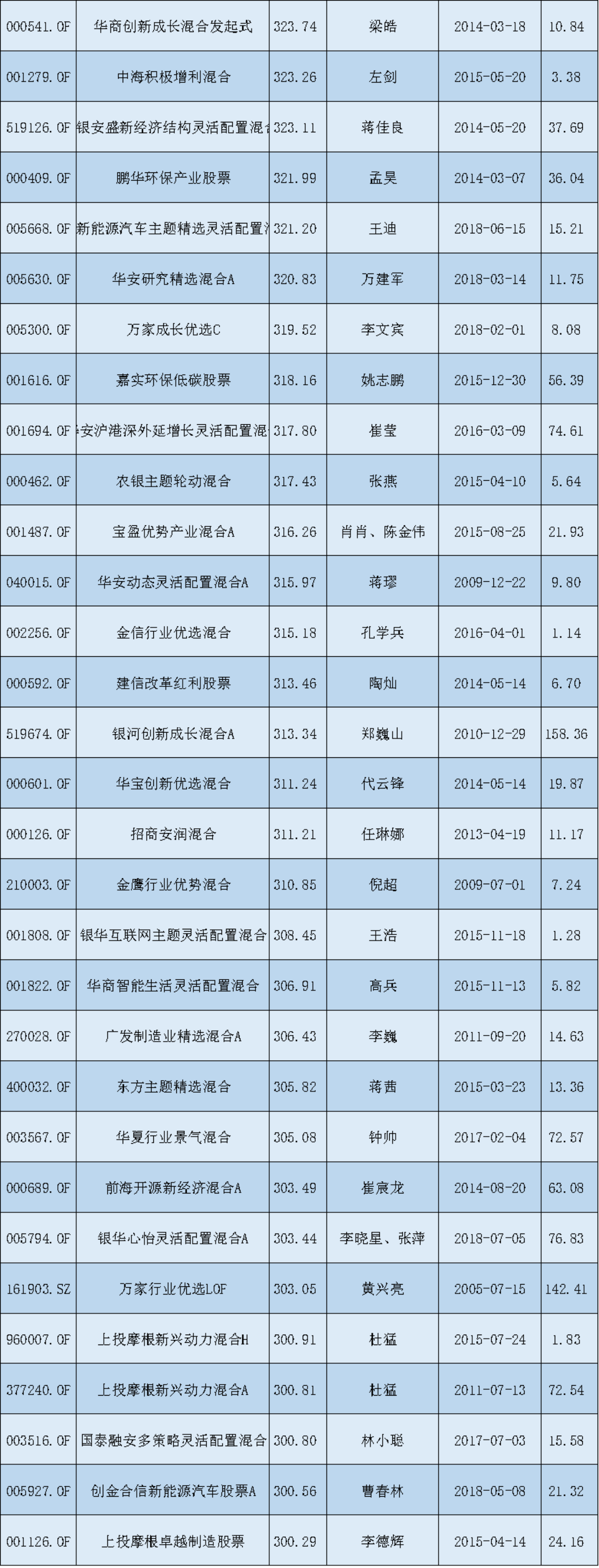

1586只主动权益基金近三年收益翻倍

坚持在长跑中胜出

在公募基金领域,名噪一时的“黑马”常有,而持续领跑的常胜将军却不常有。目前,权威基金评级机构通常会将考核周期放长至三年、五年来评价基金经理的“长跑能力”。

据记者统计,截至2021年11月26日,成立满三年的2817只主动权益类基金中,有1586只产品过去三年收益翻倍,“翻倍基”比例达到56.3%。

在业内人士看来,这些基金能在长跑中胜出,与其面对不同市场行情的灵活度密不可分,能力圈更是核心要素,适应市场节奏、坚持长期价值投资的基金业绩表现更具有可持续性。

(编辑 乔川川)

千亿景林年底再度发力 与恒天基金四度合作2021-11-26 20:30

千亿景林年底再度发力 与恒天基金四度合作2021-11-26 20:30

行业竞争激烈 年末基金经理离职潮起2021-11-26 02:26

行业竞争激烈 年末基金经理离职潮起2021-11-26 02:26

提前布局跨年行情 基金公司年底密集增聘2021-11-25 03:24

提前布局跨年行情 基金公司年底密集增聘2021-11-25 03:24

FOF基金规模有望超2000亿 98%实现正收益2021-11-25 03:24

FOF基金规模有望超2000亿 98%实现正收益2021-11-25 03:24

年末业绩冲刺战打响 多只迷你基金华丽逆袭2021-11-25 03:22

年末业绩冲刺战打响 多只迷你基金华丽逆袭2021-11-25 03:22

| 23:12 | 刚刚,北京跟进优化调整房地产政策... |

| 22:42 | 国盛证券首席经济学家熊园:9月PMI... |

| 17:55 | 赤子城科技正式加入沙特RHQ计划 加... |

| 17:52 | 贝壳找房西安站与所有经纪品牌联合... |

| 17:49 | 湖南博物院铜官窑馆开工 新华联铜... |

| 17:23 | 瑞幸咖啡轻乳茶系列获“2024品质消... |

| 17:09 | 瑜欣电子:子公司浙江平瑞增资已完... |

| 17:08 | 好太太:已完成工商变更登记手续及... |

| 17:08 | 共同药业:董事会换届选举 |

| 17:07 | 菲林格尔:公司及子公司累计获得政... |

| 17:07 | 常青科技:拟向全资子公司常青树泰... |

| 17:06 | 药康生物:累计回购股份1521975股 |

版权所有证券日报网

互联网新闻信息服务许可证 10120180014增值电信业务经营许可证B2-20181903

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号

证券日报网所载文章、数据仅供参考,使用前务请仔细阅读法律申明,风险自负。

证券日报社电话:010-83251700网站电话:010-83251800 网站传真:010-83251801电子邮件:xmtzx@zqrb.net

扫一扫,即可下载

扫一扫,加关注

扫一扫,加关注